hoeveel geld hebt u nodig om comfortabel met pensioen te gaan? $1 miljoen? $2 miljoen? Meer?

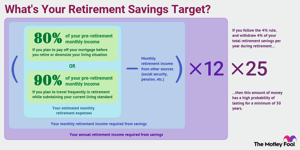

de meest voorkomende vuistregel is dat de gemiddelde persoon ongeveer 80% van zijn inkomen voor vervroegde uittreding nodig heeft om na zijn pensionering dezelfde levensstijl te kunnen aanhouden. Echter, er zijn verschillende factoren te overwegen, en niet al deze inkomsten zal moeten komen uit uw spaargeld. Met dat in gedachten, hier is een gids om te helpen berekenen hoeveel geld je nodig hebt om met pensioen te gaan.

het gaat niet om geld, het gaat om inkomen

een belangrijk punt bij het bepalen van uw pensioen “aantal” is dat het niet gaat over het beslissen over een bepaald bedrag van de besparingen. Bijvoorbeeld, de meest voorkomende pensioen doel onder Amerikanen is een $ 1 miljoen appeltje voor de dorst. Maar dit is een verkeerde logica.

Afbeeldingsbron: Getty Images.

de belangrijkste factor om te bepalen hoeveel u nodig hebt om met pensioen te gaan, is of u voldoende geld hebt om het inkomen te creëren dat u nodig hebt om uw gewenste levenskwaliteit te ondersteunen na uw pensionering. Zal een $1 miljoen spaarsaldo kunt u genoeg inkomen voor altijd te creëren? Misschien, maar misschien niet. Dat gaan we in de volgende secties bepalen.

hoeveel inkomsten heeft u nodig?

met het oog daarop zou u ongeveer 80% van uw inkomen uit vervroegde uittreding nodig hebben om uw kosten van levensonderhoud bij pensionering te dekken. Met andere woorden, als je nu $100.000 verdient, heb je ongeveer $80.000 per jaar nodig (in dollars van vandaag) nadat je met pensioen gaat, volgens dit principe.

het idee is dat wanneer u met pensioen gaat, u bepaalde kosten kunt elimineren. Je hoeft niet langer te sparen voor pensioen (uiteraard), en je zou minder uitgeven aan woon-werkverkeer kosten en andere kosten in verband met het gaan naar het werk.

nu is deze pensioenopnamestrategie niet perfect voor iedereen, en u wilt deze misschien omhoog of omlaag aanpassen op basis van het type pensioen dat u van plan bent te hebben en of uw uitgaven aanzienlijk zullen verschillen.

bijvoorbeeld, als u van plan bent om regelmatig te reizen tijdens uw pensionering, kunt u zich richten op 90% tot 100% van uw inkomen voor vervroegde uittreding. Aan de andere kant, als u van plan bent om uw hypotheek af te betalen voordat u met pensioen gaat of uw woonsituatie te verkleinen, kunt u in staat zijn om comfortabel te leven op minder dan 80%.

stel dat je jezelf als de typische gepensioneerde beschouwt. Tussen u en uw echtgenoot, hebt u momenteel een jaarlijks inkomen van $120.000. Op basis van het 80% – principe kunt u verwachten dat u ongeveer $ 96.000 aan jaarlijks inkomen nodig hebt nadat u met pensioen gaat, wat $8.000 per maand is.

verdien maar liefst $ 17.166 aan aanvullende sociale uitkeringen ”

sociale zekerheid, pensioenen en andere betrouwbare inkomstenbronnen

het goede nieuws is dat, als je net als de meeste mensen bent, je hulp krijgt van andere bronnen dan je spaargeld. Bijvoorbeeld, de Sociale Zekerheid vervangt ongeveer 40% van de gemiddelde Amerikaanse pre-pensionering inkomen helemaal op zichzelf. Het percentage is meestal lager dan dit voor gepensioneerden met een hoger inkomen, maar voor de meeste mensen is de Sociale Zekerheid een belangrijke bron van inkomsten.

als u niet zeker weet hoeveel u kunt verwachten, controleer dan uw laatste socialezekerheidsverklaring, of maak een mijn Socialezekerheidsaccount aan om een goede schatting te krijgen op basis van uw werkgeschiedenis.

als u een pensioen uit huidige of voormalige banen, zorg ervoor dat deze in deze stap in aanmerking. Hetzelfde geldt voor alle andere voorspelbare en permanente bronnen van inkomsten — bijvoorbeeld als je een lijfrente koopt die begint na je pensioen.

in navolging van ons voorbeeld van een echtpaar dat 8.000 dollar maandelijks inkomen nodig heeft om met pensioen te gaan, laten we zeggen dat elke echtgenoot 1.500 dollar per maand verwacht van de Sociale Zekerheid en dat één echtgenoot ook een 1.000 dollar maandelijks pensioen heeft. Dit betekent dat, van de $8.000 in maandelijkse inkomensbehoeften, $ 4.000 wordt verzorgd door andere bronnen dan besparingen.

kortom, U kunt het maandelijkse pensioeninkomen dat u moet genereren schatten met behulp van deze formule:

maandelijks inkomen vereist = geschatte maandelijkse pensioenlasten-maandelijks pensioeninkomen uit andere bronnen

hoeveel spaargeld heeft u nodig om met pensioen te gaan?

laten we nu bepalen hoeveel besparingen je nodig hebt om met pensioen te gaan. Nadat je hebt bedacht hoeveel inkomsten je nodig hebt om te genereren uit uw spaargeld, de volgende stap is om te berekenen hoe groot uw pensioen appeltje moet zijn om te kunnen produceren dit veel inkomen in eeuwigheid.

een pensioencalculator is een optie, of u kunt de “4% – regel” gebruiken.”Hoewel de 4% – regel weliswaar zijn gebreken heeft, is het een goed uitgangspunt voor het bepalen van een veilige jaarlijkse opname bedrag.

de 4% – regel zegt dat u in uw eerste pensioenjaar 4% van uw pensioensparen kunt opnemen. Dus, als je $1 miljoen gespaard hebt, zou je $40.000 uit te nemen tijdens je eerste gepensioneerde jaar, hetzij in een forfaitair bedrag of als een reeks van betalingen. In de daaropvolgende jaren van pensionering zou je dit bedrag naar boven aanpassen om gelijke tred te houden met de stijging van de kosten van levensonderhoud.

de belangrijkste overweging bij de beslissing hoeveel u met pensioen moet is of u voldoende geld hebt om het inkomen te creëren dat u nodig hebt om uw gewenste levenskwaliteit te ondersteunen na uw pensionering.

het idee is dat als u deze regel volgt, u zich geen zorgen hoeft te maken dat uw geld opraakt als u met pensioen gaat. Specifiek, de 4% regel is ontworpen om ervoor te zorgen dat uw geld heeft een hoge kans van blijvende voor een minimum van 30 jaar.

om een pensioenspaarstreefcijfer te berekenen op basis van de 4% – regel, gebruikt u de volgende formule:

Pensioenspaarstreefcijfer = jaarinkomen vereist x 25

vervolg ons voorbeeld, zagen we in het vorige hoofdstuk dat ons echtpaar $4.000 per maand ($48.000 per jaar) van hun spaargeld nodig zou hebben. Dus, in dit geval, ons echtpaar moet streven naar $1,2 miljoen aan pensioensparen om $48.000 per jaar aan duurzaam pensioeninkomen te bieden.

de bottom line on retirement savings goals

er is geen perfecte methode om uw pensioenspaardoelstelling te berekenen. Beleggingsprestaties variëren in de loop van de tijd, en het kan moeilijk zijn om uw werkelijke inkomstenbehoeften nauwkeurig te projecteren.

verder is het de moeite waard andere overwegingen te vermelden. Ten eerste zijn niet alle pensioenregelingen gelijk als het gaat om inkomen. Geld dat u opneemt uit een traditionele IRA of 401 (k) wordt beschouwd als belastbaar inkomen. Aan de andere kant is elk geld dat je opneemt uit een Roth IRA of Roth 401(k) over het algemeen helemaal niet belastbaar, wat de berekening een beetje kan veranderen.

dat is slechts één voorbeeld, en er zijn ook andere mogelijke overwegingen. Terwijl we proberen om de brede lijnen hier te presenteren, is het nog steeds een goed idee om een financieel adviseur te raadplegen die niet alleen een pensioenspaardoel kan afstemmen op uw specifieke situatie, maar kan ook helpen u op de juiste weg met een spaar-en beleggingsplan dat kan ervoor zorgen dat u uw doelen te bereiken.

door gebruik te maken van de methoden die in dit artikel worden besproken, kunt u een goed idee krijgen van hoeveel u moet sparen om comfortabel met pensioen te gaan. Houd er rekening mee dat dit niet is ontworpen om een perfecte methode te zijn, maar een startpunt om u te helpen beoordelen waar u bent en welke aanpassingen u mogelijk moet maken om te komen waar u moet zijn.

deskundige Q& A

De Bonte dwaas haalde de pensioendeskundige David John in, een senior strategisch beleidsadviseur bij het Instituut voor overheidsbeleid van de AARP.

David C. John, MA, MBA, AARP Senior beleidsadviseur. David ‘ s aandachtsgebieden zijn pensioensparen, pensioenen, lijfrenten, internationale pensioen-en pensioenspaarsystemen, en PBGC.

De Bonte dwaas: vanwege de covid-19-pandemie vrezen veel Amerikanen nu dat ze niet met pensioen kunnen. Wat is uw advies voor iemand die zich zorgen maakt over pensioen vanwege recente financiële tegenslagen?

David John: Als uw gezondheid, gezinsverantwoordelijkheden en werkstatus het toelaat, blijven werken langer dan u ooit zou kunnen hebben. De extra tijd kunt u meer besparen en voor de markten om te blijven herstellen van verliezen uit het verleden. Het belangrijkste is dat je je sociale zekerheid zo lang mogelijk uitstelt, zodat je een groter voordeel hebt dat tegen inflatie beschermd is.

De Bonte dwaas: er zijn geen harde en snelle regels over wanneer met pensioen te gaan of hoeveel we hadden moeten sparen, maar welke drie adviezen zou u iemand geven die net zijn eerste pensioenspaarrekening begint?

David John:

- maak van sparen een prioriteit en draag een consistent percentage bij van uw inkomen dat met de tijd groeit elke betaaldag.

- investeer alleen in een gediversifieerde optie zoals een streefdatum-fonds dat passieve indexfondsen gebruikt. Probeer de markt niet te verslaan met je pensioengeld.

- neem geen opname tenzij het absoluut noodzakelijk is. In plaats daarvan, start een apart noodfonds in aanvulling op uw pensioenrekening.