kuinka paljon rahaa tarvitset mukavasti eläkkeelle? Miljoona dollaria? 2 miljoonaa? Lisää?

yleisin nyrkkisääntö on, että keskivertoihminen tarvitsee noin 80 prosenttia varhaiseläketuloistaan eläköitymisensä jälkeen samojen elintapojen ylläpitämiseen. On kuitenkin useita tekijöitä huomioon, ja kaikki nämä tulot ei tarvitse tulla säästöjä. Tämä mielessä, tässä opas auttaa laskemaan, kuinka paljon rahaa tarvitset eläkkeelle.

kyse ei ole rahasta, vaan tuloista

yksi tärkeä seikka eläkkeesi ”numeron” määrittämisessä on se, ettei kyse ole tietystä säästösummasta päättämisestä. Esimerkiksi amerikkalaisten yleisin eläketavoite on miljoonan dollarin pesämuna. Mutta tämä on virheellistä logiikkaa.

Kuvan lähde: Getty Images.

tärkein eläkkeelle jäämisen määrää määrittävä tekijä on se, onko sinulla tarpeeksi rahaa luoda tuloja, joilla voit eläköitymisen jälkeen ylläpitää haluamaasi elämänlaatua. Onko $1 miljoonan säästöt saldo voit luoda tarpeeksi tuloja ikuisesti? Ehkä, mutta ehkä ei. Se selviää seuraavissa jaksoissa.

joten paljonko tuloja tarvitset?

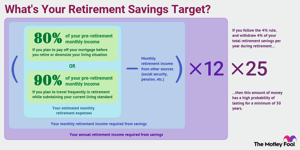

tätä ajatellen sinun pitäisi odottaa tarvitsevasi noin 80 prosenttia varhaiseläketuloistasi eläkkeelläolon kustannusten kattamiseen. Toisin sanoen, jos tienaat 100 000 dollaria nyt, tarvitset noin 80 000 dollaria vuodessa (tämän päivän dollareissa) eläkkeelle jäämisesi jälkeen, tämän periaatteen mukaan.

ajatuksena on, että eläkkeelle jäätyään pystyy karsimaan tiettyjä kuluja. Sinun ei enää tarvitse säästää eläkkeelle (ilmeisesti), ja saatat kuluttaa vähemmän työmatkakuluihin ja muihin töihin menoon liittyviin kustannuksiin.

nyt, tämä eläkkeelle vetäytymisstrategia ei ole täydellinen kaikille, ja saatat haluta säätää sitä ylös tai alas sen perusteella, millaista eläkettä aiot saada ja jos Kulut ovat merkittävästi erilaisia.

esimerkiksi jos aiot matkustaa usein eläkkeellä, haluat ehkä tähdätä 90-100 prosenttiin varhaiseläketuloistasi. Toisaalta, jos aiot maksaa asuntolainasi pois ennen eläkkeelle jäämistäsi tai pienentää elintasoasi, voit ehkä elää mukavasti alle 80 prosentilla.

sanotaan, että pidät itseäsi tyypillisenä eläkeläisenä. Sinun ja puolisosi vuositulot ovat tällä hetkellä 120 000 dollaria. Perustuu 80% periaate, voit odottaa tarvitsevan noin $96,000 vuositulot jälkeen eläkkeelle, joka on $8,000 kuukaudessa.

ansaitse peräti 17 166 dollaria lisäeläkkeinä ”

sosiaaliturva, eläkkeet ja muut luotettavat tulonlähteet

hyvä uutinen on, että jos olet kuten useimmat ihmiset, saat apua muista lähteistä kuin säästöistäsi. Esimerkiksi sosiaaliturva korvaa yksin noin 40 prosenttia Keskivertoamerikkalaisen varhaiseläketuloista. Suurituloisilla eläkeläisillä osuus on tyypillisesti tätä pienempi, mutta useimmille sosiaaliturva on merkittävä tulonlähde.

jos et ole varma, kuinka paljon voit odottaa, tarkista viimeisin Sosiaaliturvalausuntosi tai luo oma Sosiaaliturvatili saadaksesi hyvän arvion työhistoriasi perusteella.

jos sinulla on eläkkeitä nykyisistä tai entisistä työpaikoista, muista ottaa ne huomioon tässä vaiheessa. Sama pätee kaikkiin muihin ennustettaviin ja pysyviin tulonlähteisiin – esimerkiksi, jos olet ostanut elinkoron, joka alkaa eläkkeelle jäätyäsi.

jatkaen esimerkkiämme pariskunnasta, joka tarvitsee 8 000 dollarin kuukausitulot eläköityäkseen, sanotaan, että kumpikin puoliso odottaa sosiaaliturvasta 1 500 dollaria kuukaudessa ja että toisella puolisolla on myös 1 000 dollarin kuukausieläke. Tämä tarkoittaa sitä, että 8 000 dollarin kuukausitulotarpeesta 4 000 dollaria hoidetaan muilla kuin säästöillä.

joten yhteenvetona, voit arvioida kuukausittain eläke tulot sinun täytyy luoda käyttämällä tätä kaavaa:

vaaditut kuukausitulot = arvioidut kuukausittaiset eläkemenot-kuukausittaiset eläketulot muista lähteistä

kuinka paljon säästöjä eläkkeelle jäämiseen tarvitaan?

nyt selvitetään, paljonko säästöjä eläkkeelle jäämiseen tarvitaan. Kun olet tajunnut, kuinka paljon tuloja sinun täytyy tuottaa säästöt, seuraava askel on laskea, kuinka suuri eläke pesämuna on oltava, jotta voi tuottaa näin paljon tuloja ikuisesti.

eläkelaskuri on yksi vaihtoehto, tai voit käyttää ”4%: n sääntöä.”Vaikka 4%: n säännössä on kieltämättä puutteensa, se on hyvä lähtökohta turvallisen vuotuisen nostosumman määrittämiselle.

4 prosentin säännön mukaan ensimmäisenä eläkevuotena voi nostaa 4 prosenttia eläkesäästöistään. Joten, jos sinulla on $1 miljoona säästetty, ottaisit $40,000 ulos ensimmäisen eläkkeellä vuoden aikana joko kertasuorituksena tai sarja maksuja. Seuraavina eläkevuosina tätä summaa mukautettaisiin ylöspäin, jotta pysyttäisiin elinkustannusten nousujen tasalla.

tärkein pohdinta päätettäessä, kuinka paljon eläkettä tarvitsee, on se, onko eläkkeellesi jäämisen jälkeen riittävästi rahaa, jotta voit luoda tarvittavat tulot halutun elämänlaadun ylläpitämiseksi.

ajatuksena on, että jos tätä sääntöä noudattaa, ei eläkkeelläkään tarvitse pelätä rahojen loppumista. Erityisesti, 4% sääntö on suunniteltu varmistamaan, että rahat on suurella todennäköisyydellä kestävät vähintään 30 vuotta.

eläkesäästötavoitteen laskemiseksi 4%: n säännön perusteella käytetään seuraavaa kaavaa:

Eläkesäästötavoite = Vuositulotarve x 25

jatkaen esimerkkiämme näimme edellisessä osiossa, että pariskuntamme tarvitsisi säästöistään 4 000 dollaria kuukaudessa (48 000 euroa vuodessa). Tässä tapauksessa pariskunnan pitäisi siis tavoitella 1,2 miljoonan dollarin eläkesäästöjä, jotta 48 000 dollaria vuodessa riittäisi kestäviin eläketuloihin.

eläkesäästötavoitteiden alaraja

ei ole olemassa täydellistä menetelmää eläkesäästötavoitteen laskemiseksi. Sijoitustehokkuus vaihtelee ajan myötä, ja todellisten tulotarpeiden tarkka projisointi voi olla vaikeaa.

lisäksi on syytä mainita muita näkökohtia. Ensinnäkään kaikki eläkejärjestelyt eivät ole tulojen suhteen tasa-arvoisia. Perinteiseltä IRA: lta nostamasi rahat tai 401 (k) katsotaan veronalaiseksi tuloksi. Toisaalta Roth IRA: lta tai Roth 401(k): lta nostamasi rahat eivät yleensä ole lainkaan verollisia, mikä saattaa muuttaa laskentaa hieman.

se on vain yksi esimerkki, ja muitakin mahdollisia huomioita on. Vaikka yritämme esitellä pääpiirteittäin täällä, se on silti hyvä idea kuulla taloudellinen neuvonantaja, joka ei voi vain räätälöidä eläkesäästöt tavoite tiettyyn tilanteeseen, mutta voi myös auttaa asettaa sinut oikealle tielle säästö-ja investointisuunnitelma, joka voi varmistaa, että saavutat tavoitteesi.

tässä artikkelissa käsiteltyjen menetelmien avulla voit saada hyvän käsityksen siitä, kuinka paljon sinun täytyy säästää, jotta voit jäädä mukavasti eläkkeelle. Muista, että tämä ei ole suunniteltu olemaan täydellinen menetelmä, mutta lähtökohta auttaa sinua arvioimaan, missä olet ja mitä muutoksia saatat joutua tekemään saada itsesi missä sinun täytyy olla.

asiantuntija Q&a

kirjava hölmö sai kiinni eläkeasiantuntija David Johnin, joka oli AARP: n julkisen politiikan instituutin vanhempi strategisen politiikan neuvonantaja.

David C. John, MA, MBA, AARP Senior Policy Advisor. Davidin painopistealueita ovat eläkesäästäminen, eläkkeet, elinkorot, Kansainväliset eläke-ja eläkesäästöjärjestelmät sekä PBGC.

kirjava hölmö: COVID-19-pandemian vuoksi monet amerikkalaiset pelkäävät nyt, etteivät he pääse eläkkeelle. Mikä on neuvosi henkilölle, joka saattaa olla huolissaan eläkkeelle jäämisestä viimeaikaisten taloudellisten vastoinkäymisten vuoksi?

David John: Jos terveytesi, perhevelvollisuutesi ja työsuhteesi sen sallivat, jatka työntekoa pidempään kuin ehkä ennen. Lisäajalla voi säästää enemmän ja markkinat voivat jatkaa toipumistaan aiemmista tappioista. Tärkeintä on viivyttää sosiaaliturvan ottamista mahdollisimman pitkään, jotta saat suuremman, inflaatiosuojatun etuuden.

kirjava hölmö: ei ole kovia ja nopeita sääntöjä siitä, milloin kannattaa jäädä eläkkeelle tai kuinka paljon olisi pitänyt säästää, mutta mitkä kolme neuvoa antaisit juuri ensimmäistä eläkesäästötiliään aloittavalle?

David John:

- aseta säästäminen etusijalle ja kanna tuloistasi johdonmukainen prosenttiosuus, joka kasvaa ajan myötä joka palkkapäivä.

- sijoita vain hajautettuun optioon, kuten passiivisia indeksirahastoja käyttävään target date-rahastoon. Älä yritä voittaa markkinoita eläkerahoillasi.

- älä ota nostoa, ellei ole aivan pakko. Aloita sen sijaan eläketilin lisäksi erillinen hätärahasto.