hvor mange penge har du brug for at komfortabelt gå på pension? $1 million? 2 millioner dollars? Mere?

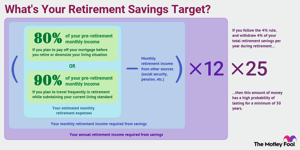

den mest almindelige tommelfingerregel er, at den gennemsnitlige person har brug for cirka 80% af deres førtidspensionsindkomst for at opretholde den samme livsstil, når de går på pension. Der er dog flere faktorer at overveje, og ikke al denne indkomst skal komme fra dine besparelser. Med det i tankerne er her en guide til at hjælpe med at beregne, hvor mange penge du skal gå på pension.

det handler ikke om penge, det handler om indkomst

et vigtigt punkt, når det kommer til at bestemme din pension “nummer” er, at det ikke handler om at beslutte en vis mængde besparelser. For eksempel er det mest almindelige pensionsmål blandt amerikanere et redenæg på $1 million. Men dette er defekt logik.

Billedkilde: Getty Images.

den vigtigste faktor for at bestemme, hvor meget du skal gå på pension, er, om du har nok penge til at skabe den indkomst, du har brug for til at understøtte din ønskede livskvalitet, når du går på pension. Vil en $ 1 million opsparingsbalance give dig mulighed for at skabe nok indkomst for evigt? Måske, men måske ikke. Det er det, vi skal bestemme i de næste par afsnit.

så hvor meget indkomst har du brug for?

med det i tankerne bør du forvente at have brug for omkring 80% af din førtidspension til at dække dine leveomkostninger ved pensionering. Med andre ord, hvis du laver $100.000 nu, har du brug for omkring $80.000 om året (i dagens dollars), når du går på pension, i henhold til dette princip.

ideen er, at når du går på pension, vil du være i stand til at fjerne visse udgifter. Du behøver ikke længere at spare til pensionering (selvfølgelig), og du kan bruge mindre på pendlingsudgifter og andre omkostninger i forbindelse med at gå på arbejde.

nu er denne tilbagetrækningsstrategi ikke perfekt for alle, og du vil måske justere den op eller ned baseret på den type pension, du planlægger at have, og hvis dine udgifter vil være væsentligt forskellige.

hvis du for eksempel planlægger at rejse ofte i pension, kan du måske sigte mod 90% til 100% af din førtidspensionsindkomst. På den anden side, hvis du planlægger at betale dit pant, før du går på pension eller nedskærer din livssituation, kan du muligvis leve komfortabelt på mindre end 80%.

lad os sige, at du betragter dig selv som den typiske pensionist. Mellem dig og din ægtefælle har du i øjeblikket en årlig indkomst på $120.000. Baseret på 80% – princippet kan du forvente at have brug for omkring $96.000 i årlig indkomst, når du går på pension, hvilket er $8.000 pr.

tjen så meget som $17,166 i yderligere sociale sikringsydelser “

Social sikring, pensioner og andre pålidelige indkomstkilder

den gode nyhed er, at hvis du er som de fleste mennesker, får du hjælp fra andre kilder end dine besparelser. For eksempel erstatter Social sikring omkring 40% af den gennemsnitlige amerikanske førtidspensionsindkomst helt af sig selv. Procentdelen er typisk lavere end dette for pensionister med højere indkomst, men, for de fleste mennesker, Social sikring er en betydelig indtægtskilde.

hvis du ikke er sikker på, hvor meget du kan forvente, skal du tjekke din seneste socialsikringserklæring eller oprette en My Social Security-konto for at få et godt skøn baseret på din arbejdshistorik.

hvis du har nogen pensioner fra nuværende eller tidligere job, skal du tage dem i betragtning i dette trin. Det samme gælder for andre forudsigelige og permanente indtægtskilder-for eksempel, hvis du har købt en livrente, der sparker ind, når du går på pension.

fortsat vores eksempel på et par, der har brug for $8.000 i månedlig indkomst for at gå på pension, lad os sige, at hver ægtefælle forventer $1.500 pr. Det betyder, at af de $8.000 i månedlige indkomstbehov bliver $4.000 taget hånd om af andre kilder end besparelser.

så sammenfattende kan du estimere den månedlige pensionsindkomst, du skal generere ved hjælp af denne formel:

månedlig indkomst krævet = estimerede månedlige pensionsudgifter-Månedlig pensionsindkomst fra andre kilder

hvor mange besparelser skal du gå på pension?

lad os nu bestemme, hvor mange besparelser du skal gå på pension. Når du har fundet ud af, hvor meget indkomst du skal generere fra dine besparelser, er det næste skridt at beregne, hvor stort dit pensionerede æg skal være for at kunne producere så meget indkomst i Evighed.

en pensionsberegner er en mulighed, eller du kan bruge “4% – reglen.”Mens 4% – reglen ganske vist har sine fejl, er det et godt udgangspunkt for at bestemme et sikkert årligt tilbagetrækningsbeløb.

4% – reglen siger, at du i dit første pensionsår kan trække 4% af din pensionsopsparing tilbage. Så hvis du har sparet $1 million, ville du tage $40.000 ud i løbet af dit første pensionerede år enten i et engangsbeløb eller som en række betalinger. I de efterfølgende år med pensionering vil du justere dette beløb opad for at holde trit med leveomkostningerne.

den vigtigste overvejelse i beslutningen om, hvor meget du skal gå på pension, er, om du har nok penge til at skabe den indkomst, du har brug for til at understøtte din ønskede livskvalitet, når du går på pension.

ideen er, at hvis du følger denne regel, skal du ikke bekymre dig om at løbe tør for penge i pension. Specifikt er 4% – reglen designet til at sikre, at dine penge har stor sandsynlighed for at vare i mindst 30 år.

for at beregne et pensionsopsparingsmål baseret på 4% – reglen bruger du følgende formel:

Pensionsopsparingsmål = årlig indkomst krævet 25

fortsat vores eksempel så vi i det foregående afsnit, at vores par ville have brug for $4.000 pr.måned ($48.000 pr. år) fra deres opsparing. Så i dette tilfælde skal vores par sigte mod $1,2 millioner i pensionsopsparing for at give $ 48.000 om året i bæredygtig pensionsindkomst.

bundlinjen på pensionsopsparingsmål

der er ingen perfekt metode til beregning af dit pensionsopsparingsmål. Investeringsresultater vil variere over tid, og det kan være svært at projicere dine faktiske indkomstbehov nøjagtigt.

desuden er det værd at nævne andre overvejelser. For det første er ikke alle pensionsplaner ens, når det kommer til indkomst. Penge, du trækker fra en traditionel IRA eller 401(k), betragtes som skattepligtig indkomst. På den anden side er alle penge, du trækker fra en Roth IRA eller Roth 401(k), generelt ikke skattepligtige, hvilket kan ændre beregningen lidt.

det er bare et eksempel, og der er også andre mulige overvejelser. Mens vi forsøger at præsentere de brede streger her, er det stadig en god ide at konsultere en finansiel rådgiver, der ikke kun kan skræddersy et pensionsopsparingsmål til din særlige situation, men kan også hjælpe med at sætte dig på den rigtige vej med en opsparings-og investeringsplan, der kan sikre, at du når dine mål.

ved at bruge de metoder, der diskuteres i denne artikel, kan du få en god ide om, hvor meget du skal spare for at gå på pension komfortabelt. Husk, at dette ikke er designet til at være en perfekt metode, men et udgangspunkt for at hjælpe dig med at vurdere, hvor du er, og hvilke justeringer du muligvis skal foretage for at komme dig til, hvor du skal være.

ekspert spørgsmål& A

den brogede fjols fangede pensionseksperten David John, en senior strategisk politisk rådgiver ved AARP Public Policy Institute.

David C. John, MA, MBA, AARP Senior Policy Advisor. Davids fokusområder er pensionsopsparing, pensioner, livrenter, internationale pensions-og pensionsopsparingssystemer og PBGC.

den brogede fjols: på grund af COVID-19-pandemien frygter mange amerikanere nu, at de ikke vil være i stand til at gå på pension. Hvad er dit råd til en person, der kan være bekymret for at gå på pension på grund af de seneste økonomiske tilbageslag?

David John: Hvis dit helbred, familieansvar og jobstatus tillader det, skal du fortsætte med at arbejde længere, end du måske har før. Den ekstra tid giver dig mulighed for at spare mere og for markederne at fortsætte med at komme sig efter tidligere tab. Vigtigst, forsinke at tage din sociale sikring så længe som muligt, så du får en større, inflationsbeskyttet fordel.

The Motley Fool: der er ingen hårde og hurtige regler om, hvornår vi skal gå på pension, eller hvor meget vi skulle have sparet, men hvilke tre råd vil du give nogen, der lige er begyndt på deres første pensionsopsparingskonto?

David John:

- lav en prioritet og bidrage med en ensartet procentdel af din indkomst, der vokser over tid hver lønningsdag.

- Invester kun i en diversificeret mulighed som en måldatofond, der bruger passive indeksfonde. Forsøg ikke at slå markedet med dine pensionspenge.

- tag ikke en tilbagetrækning, medmindre du absolut skal. Start i stedet en separat nødfond ud over din pensionskonto.