L’amortissement ressemble à un terme commercial compliqué, mais une fois que vous comprendrez à quel point il est important pour votre entreprise, cela deviendra beaucoup plus intéressant.

Chaque fois que vous achetez un équipement, votre entreprise dépense de l’argent. Au fur et à mesure que vous utilisez l’article, le montant d’argent que vous pourriez obtenir si vous le vendiez à quelqu’un d’autre diminue.

Cette réduction de valeur est déduite des coûts fiscaux sur la durée de vie de l’équipement au lieu de tout à la fois.

Comment pouvez-vous calculer cela par vous-même?

Cet article expliquera les composantes clés de l’amortissement et les quatre principales méthodes de calcul de l’amortissement.

Une fois que vous l’aurez lu, vous serez prêt à amortir les actifs et à économiser de l’argent à long terme.

Dans cet article…

Qu’est-ce que l’amortissement de l’équipement

L’amortissement de l’équipement est une mesure qui montre la valeur que votre équipement perd chaque année en raison d’une utilisation régulière.

Bien sûr, vos actifs valent moins aujourd’hui qu’ils ne l’étaient lorsque vous les avez achetés pour la première fois en raison de leur utilisation fréquente, peu importe la qualité de votre entretien.

L’amortissement vous indique précisément la valeur qu’un actif perd au fil du temps.

Pensez également à l’amortissement lors de la planification de l’entretien — il pourrait ne pas être financièrement viable d’investir dans l’entretien d’articles qui ont déjà perdu beaucoup de leur valeur.

Lorsqu’un actif plus ancien tombe en panne, il pourrait être plus sage d’en acheter un nouveau au lieu de dépenser plus d’argent en réparations que l’actif lui-même n’en vaut la peine. Après tout, vous devrez éventuellement en obtenir un nouveau.

En plus de cela, l’amortissement vous aide avec les impôts car vous pouvez l’amortir comme une dépense de l’entreprise, ce qui vous fait économiser de l’argent.

Vous pouvez choisir votre plan de déduction pour étaler ces dépenses sur plusieurs années au lieu de dépenser plus à la fois.

Quelle que soit l’option de déduction que vous choisissez, l’amortissement vous donne la valeur exacte de votre équipement et vous permet de déterminer combien vous souhaitez dépenser en plus.

Les informations dont vous avez besoin pour calculer l’amortissement de l’équipement

Le calcul de l’amortissement est simple si vous comprenez toutes les valeurs utilisées dans le processus.

Vous pouvez amortir les actifs dont la durée de vie est prévue pour plus d’un an, les actifs que vous possédez et utilisez dans votre entreprise pour générer des revenus et ceux dont la durée de vie utile peut être déterminée.

Si un élément ne répond pas aux quatre critères, vous ne pouvez pas le déprécier.

Plusieurs méthodes de détermination de l’amortissement que votre entreprise peut utiliser seront expliquées dans la section suivante, après les quatre valeurs liées à l’amortissement.

Valeur de coût

Pour commencer à apprécier la valeur de votre équipement, pensez à son prix d’achat.

La valeur du coût d’un article correspond au montant que vous avez payé lors de son achat, y compris les taxes, les frais de transport et les frais d’installation.

Si votre entreprise utilise quelque chose pour lequel elle a dépensé de l’argent, c’est un atout pour l’entreprise.

Considérez que l’équipement peut être physique ou non physique, comme la propriété intellectuelle.

Cependant, l’amortissement des actifs non matériels est appelé amortissement. Vous devez vous concentrer sur l’équipement physique lors de l’amortissement.

Avant de le calculer, vous devez savoir combien vous avez payé pour l’équipement lui-même, c’est là que les reçus et les preuves d’achat sont utiles.

Supposons que le prix d’achat d’un actif soit de 5 000 $, mais vous devez payer 400 taxes en taxes et 400 another supplémentaires pour le transport et le versement.

Ensuite, la valeur du coût total de l’actif est de 5 800 $, ce qui correspond à la valeur que vous devez utiliser pour l’amortissement au lieu du prix d’origine.

L’article a coûté 5 800 $ à votre entreprise, ce qui correspond à sa valeur de coût totale.

Valeur de récupération

La valeur de récupération ou résiduelle est le montant estimé que vous pourriez obtenir pour votre bien si vous le vendiez à la fin de sa durée de vie utile, c’est-à-dire une fois que vous ne pouvez plus l’utiliser à sa fin d’origine.

En comptabilité, c’est le montant que l’entreprise peut recevoir après la période de vie utile.

Vous pouvez calculer cette valeur en utilisant les coûts d’actif et d’amortissement et sa durée de vie utile. Une formule que vous pouvez utiliser pour obtenir une valeur de récupération est la suivante:

valeur de récupération = valeur de coût – (amortissement annuel x durée de vie utile)

Disons que vous avez un actif que vous avez payé 200 000 $. Vous choisissez de l’amortir de 18 000 $ chaque année sur les dix années de sa durée de vie utile, ce qui représente un total de 180 000 $.

La valeur résiduelle est de 20 000 $ dans ce cas, selon la formule, ce qui signifie qu’après dix ans, vous devriez pouvoir vendre l’article pour 20 000 $.

Si le montant est négligeable ou trop compliqué à calculer, vous pouvez sauter cette étape et le remplacer par le coût de l’article tout au long de sa durée de vie utile.

Après tout, la valeur résiduelle est simplement une estimation car il n’est pas possible d’être sûr de la valeur de l’équipement dans cinq ou dix ans.

Les entreprises pensent généralement qu’il n’y aura pas de valeur de récupération, c’est-à-dire qu’elle sera nulle, et elles calculent l’amortissement en utilisant cette valeur à la place.

Valeur comptable

La valeur comptable d’un équipement n’est pas le montant que vous pouvez obtenir si vous décidez de le vendre, mais son estimation dans vos livres financiers.

Cette valeur est utilisée à des fins fiscales et pour divers calculs, principalement lorsque les comptables doivent déterminer combien ils vont amortir sur l’amortissement.

Par conséquent, vous ne pouvez pas calculer la valeur comptable des actifs qui ne peuvent pas être amortis, tels que l’argent.

La valeur comptable est essentiellement la valeur de coût de l’article moins le montant de l’amortissement annuel multiplié par l’âge de l’actif.

valeur comptable = valeur de coût – (amortissement annuel x âge)

Par exemple, si votre article vous coûtait 20 000 ago il y a cinq ans et que vous dépréciez 2 000 every chaque année, sa valeur comptable serait de 10 000 $, ce qui signifie que dans vos livres financiers, l’article vaut 10 000 after après cinq ans d’utilisation.

Lorsque vous achetez l’article, sa valeur comptable est sa valeur de coût.

Avec le temps, le coût d’amortissement cumulé est plus élevé, de sorte que la valeur comptable d’un actif est automatiquement inférieure, selon la formule.

À un certain moment, après avoir eu de l’équipement pendant une longue période, la valeur comptable peut ne représenter que la valeur de récupération, et elle est considérée comme « hors livres ». »

Durée de vie de l’équipement

La durée de vie de l’équipement est une estimation de la durée pendant laquelle vous pouvez utiliser un actif à sa destination initiale avant qu’il ne se déprécie complètement.

Cela ne représente pas le nombre d’années d’existence de l’équipement, mais les années pendant lesquelles vous pouvez l’utiliser pour générer des revenus.

Après la durée de vie utile, l’article a la même valeur que la valeur de récupération, qui, dans la plupart des cas, est nulle à ce moment-là.

Cette valeur est pratique pour calculer l’amortissement et vos finances en général — elle vous permet de savoir pendant combien de temps un actif sera fonctionnel, ce qui vous aide à décider d’y investir ou de le remplacer.

Il est difficile d’estimer la durée de vie utile d’un actif sans aucune aide, c’est pourquoi la plupart des entreprises optent pour l’utilisation des directives professionnelles de l’industrie ou des bases de données en ligne, telles que celle du NIES.

Si vous calculez vous-même la durée de vie de l’équipement, tenez compte de la qualité de l’actif, de son utilisation et de son environnement.

Les produits de qualité supérieure ont tendance à durer plus longtemps que les produits de qualité inférieure.

La longévité d’un actif dépend également de la fréquence et de l’endroit où il est utilisé — un équipement utilisé moins fréquemment et à l’intérieur durera plus longtemps que celui utilisé quotidiennement en terrain accidenté ou strictement à l’extérieur.

Vous devez également passer en revue tous les entretiens et réparations effectués sur l’équipement car ils prolongent sa durée de vie prévue.

Comme il n’y a pas de formule pour vous aider avec la durée de vie de l’équipement, vous devriez vous tourner vers les directives et consulter des professionnels.

Comment calculer l’amortissement de l’équipement

Maintenant que vous connaissez les quatre valeurs utilisées dans la répartition des coûts, il est temps de connaître les différentes méthodes de calcul de l’amortissement.

Il existe de nombreuses méthodes d’amortissement des équipements, et nous nous concentrerons sur les quatre méthodes les plus couramment utilisées.

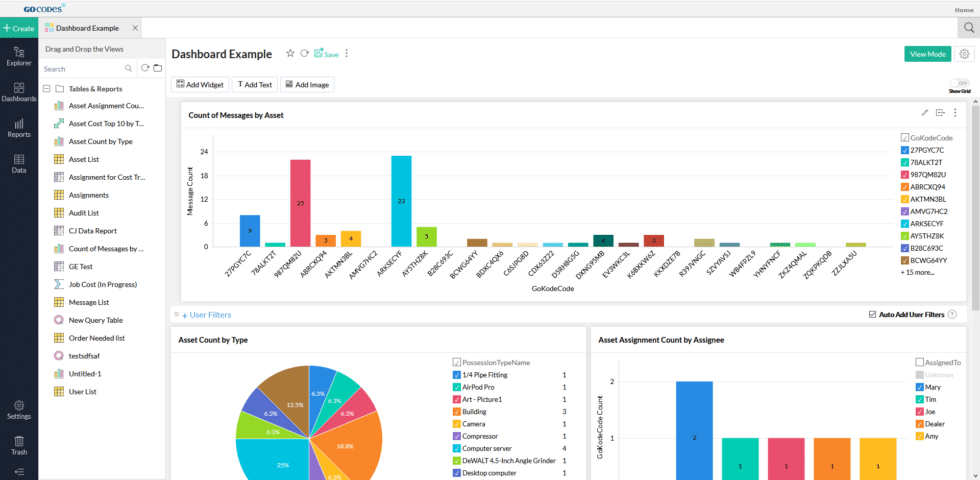

Même si vous pouvez effectuer ces calculs de manière indépendante, il est bon de savoir qu’un logiciel spécifique peut vous aider en vous fournissant des rapports d’amortissement automatiques si vous avez trop d’actifs à compter.

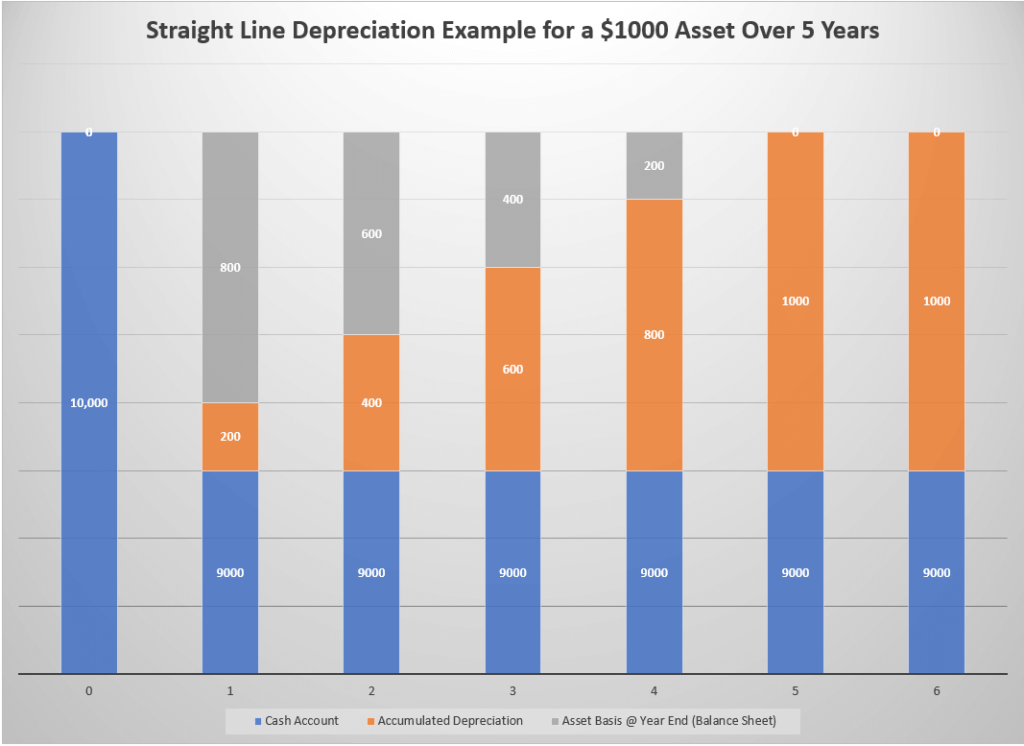

Amortissement en ligne droite

Cette technique comprend la dépréciation de la valeur d’un article en utilisant le même montant chaque année jusqu’à atteindre la valeur de récupération.

Il est couramment utilisé en raison de sa simplicité — vous devez connaître la durée de vie utile d’un article ainsi que le coût et la valeur de récupération.

Bien que cette méthode soit facile à utiliser et élimine pratiquement les erreurs, il y a une légère chance que vos calculs soient désactivés car certains éléments perdent de la valeur rapidement, et pour d’autres, cela se produit avec le temps.

Pourtant, cette méthode est préférée aux autres car elle est si simple et simple. Il est populaire parmi les petites entreprises qui n’ont peut-être pas de comptable mais qui font ce travail de manière indépendante.

La formule qui peut vous aider à calculer est

méthode en ligne droite = (valeur de coût – valeur de récupération) / durée de vie utile

Pour un article qui vous coûte 5 000 total au total avec une valeur de récupération de 1 000 $ et une durée de vie utile de quatre ans, l’amortissement est de 1 000 a par an.

Pour simplifier, vous paierez 5 000 up à l’avance, mais répartirez le coût sur ces quatre années, en dépréciant 1 000 annually par an et en ayant un article d’une valeur totale de 1 000 $ au final.

Valeur dépréciée

La méthode de la valeur dépréciée ou de la valeur comptable ajoute un taux d’amortissement à la valeur comptable lors du calcul de l’amortissement, enregistrant ainsi plus de coûts dans les étapes antérieures qu’ultérieurement.

On l’appelle aussi la méthode du solde décroissant, car les dépenses diminuent avec le temps, par opposition à la ligne droite où les dépenses restent les mêmes tout au long de la vie utile de l’article.

Les entreprises utilisent le plus souvent cette méthode pour les articles qui perdent de la valeur rapidement car ils se déprécient moins au fil du temps, entraînant une réduction des impôts.

La formule que vous pouvez utiliser si vous optez pour cette méthode est

amortissement = (valeur de coût – valeur de récupération) x taux d’amortissement en %

Vous pouvez calculer le taux d’amortissement en divisant un par le nombre d’années de vie utile — un article d’une durée de vie utile de cinq ans a un taux d’amortissement de 20%.

taux d’amortissement = 1 / durée de vie utile

Si un actif d’une durée de vie utile de cinq ans et d’une valeur de récupération de 1 000 you vous coûte 10 000 $, l’amortissement total de la première année est de 1 800 $. La valeur de l’article de l’année prochaine sera de 1 800 cheaper moins chère, ce qui signifie que l’amortissement s’élèvera à 1 440 $.

Le chiffre baissera chaque année, ce qui vous permettra de payer moins chaque année.

Unités d’amortissement de la production

La méthode des unités de production vous permet d’amortir un actif, en fonction de la quantité de travail qu’il effectue pour vous, d’où la partie « unités » de son nom.

Les unités ne doivent pas nécessairement être des produits finis — elles peuvent se référer au nombre d’heures de travail que l’actif a passé.

Les petites entreprises optent pour cette méthode si elles souhaitent augmenter les niveaux d’amortissement lorsqu’elles utilisent davantage l’actif tout en faisant le contraire lorsqu’elles l’utilisent moins. L’équipement en question est de plus grande valeur car il comprend un suivi constant tout au long de l’année.

Bien que cette méthode soit utile pour la comptabilité interne, vous ne pouvez pas l’utiliser à des fins fiscales.

La formule recommandée pour calculer l’amortissement en utilisant la méthode des unités de production est

amortissement = x nombre d’unités

Pratiquons-nous sur un article que vous avez payé 5 000 $ avec une valeur de récupération de 250 that qui est censée fournir 70 000 heures de travail au cours de sa vie.

L’amortissement de chaque unité (entre crochets) serait de 0 068 $. Si l’actif dépensait 15 000 heures de travail, votre amortissement pour cette année serait de 1 020 $.

Si le calcul semble trop compliqué, vous pouvez utiliser un calculateur d’amortissement unitaire.

Amortissement de la somme des chiffres des années

L’amortissement de la somme des chiffres des années (SYD) est une méthode d’amortissement accéléré qui vous permet d’amortir moins au fil du temps, tout comme la méthode de la valeur réduite.

Cela suppose que l’actif est moins productif avec le temps, c’est pourquoi vous payez plus au cours des premières années et proportionnellement moins chaque année.

Pour calculer le SYD, utilisez la formule suivante:

amortissement = (durée de vie restante de l’actif / SYD) x (valeur de coût – valeur de récupération)

Gardez à l’esprit que la valeur SYD est la somme de tous les chiffres des années de vie utile. Si la durée de vie utile d’un article est de cinq ans, son SYD serait 15 (1+2+3+4+5). Si c’est dix ans, son SYD est 55.

Disons que vous avez payé 10 000 $ pour un actif d’une valeur de récupération de 1 000 $ et d’un SYD de 15, ce qui signifie que vous devez amortir le coût de 9 000 over sur cinq ans.

Votre valeur d’amortissement de la première année serait de 3 000 $, tandis que votre dernier montant d’amortissement ne serait que de 600 $.

Si vous avez opté pour la méthode de la valeur réduite, votre amortissement de la première année serait de 1 800 $.

Lorsque vous utilisez cette méthode, gardez à l’esprit que la valeur de vie restante de l’actif diminue chaque année.

Conclusion

L’amortissement de l’équipement vous permet d’amortir les coûts des articles au fil du temps dans vos livres au lieu de tout en même temps, en supposant qu’un actif perde sa valeur avec l’utilisation.

Différentes méthodes vous permettent de vous déprécier à des taux différents, mais toutes incluent les mêmes valeurs: coût, récupération, livre et durée de vie utile.

Peu importe la méthode, vous déprécierez le même montant sur la durée de vie utile. La seule différence est le timing.

Certains vous permettent de vous déprécier plus au début et moins vers la fin, tandis que d’autres le font proportionnellement.

Tout ce que vous avez à faire est de décider quelle option convient le mieux à votre entreprise et de commencer à calculer!