sok vállalkozás érdeklődhet a saját fizetési gateway építése iránt: kereskedők, akik csökkenteni akarják a fizetési szolgáltatási díjakat, induló vállalkozások, akik átjárót kínálnak egy alulteljesített régióban, vagy online cégek, akik egy fehér címkés szolgáltatással indultak, amely most technikai korlátokkal mutatja be őket a támogatás helyett.

azonban túl sokan nem értik teljesen a fizetési átjáró létrehozásának méretét és hatókörét a semmiből. Sok tévhit van a saját fizetési átjáró létrehozásával és futtatásával kapcsolatos lépésekről.

ebben a cikkben sok kérdésre válaszolunk, hogy teljes képet kapjunk arról, hogy mi szükséges a saját fizetési átjáró megoldásának a semmiből történő felépítéséhez.

hol kezdjem?

azt gondolhatja, hogy beszélnie kell fejlesztőkkel vagy technológiai szolgáltatókkal, amikor fizetési átjáró építésén gondolkodik. Végül is ez egy digitális megoldás a hitelkártyás fizetések elfogadására.

ez a hit azonban téves; az első dolog, amit meg kell tennie, az üzleti kapcsolatok kiépítése egy fizetési feldolgozóval vagy egy átvevő bankkal.

miért van szükségem fizetési processzorra?

ha fizetési átjárót szeretne szolgáltatásként felajánlani, szüksége van valamire, amelyhez csatlakoztathatja. Ez a valami a fizetési processzor. A fizetési processzor, amelyet néha kereskedői szolgáltatásnak is neveznek, a tranzakciót a Fizetési hálózaton keresztül mozgatja. Néha az átvevő bank fizetési feldolgozó lehet.

a processzor úgy dönt, hogy partnere lesz az Ön számára a technikai információkat, hogy integrálja a gateway a rendszer. Attól függően, hogy milyen fizetési módokat szeretne elfogadni, előfordulhat, hogy több processzorral kell együttműködnie és integrálnia.

miért van szükségem átvevő bankra?

ha Ön olyan kereskedő, aki saját fizetési átjárót szeretne, szüksége lesz egy fizetési processzorra és egy átvevő bankra. A kereskedőknek már szükségük van kereskedői számlára a digitális fizetések elfogadásához, amelyeket az átvevő bankok biztosítanak.

az átvevő partner olyan bank vagy pénzügyi intézmény (FI), amely hitel-vagy betéti kártyás fizetéseket dolgoz fel egy kereskedő nevében. Az Ön által választott átvevő bank kockázatot vállal az Ön vállalkozására, és mint ilyen, bizonyos pénzügyi kötelezettségvállalásokat igényel a visszaterhelések, visszatérítések, ACH visszatérítések és potenciális csalások miatt.

az átvevő bank nem azonos a kereskedelmi bankkal, amely csekkeket és megtakarítási számlákat kínál. A kereskedelmi banknak lehet felvásárlási részlege, de nem minden kereskedelmi bank vállalhat kereskedői számlákat. Győződjön meg arról, hogy a pénzügyi intézmény szeretné, hogy partnere lehet beállítani egy kereskedői számla.

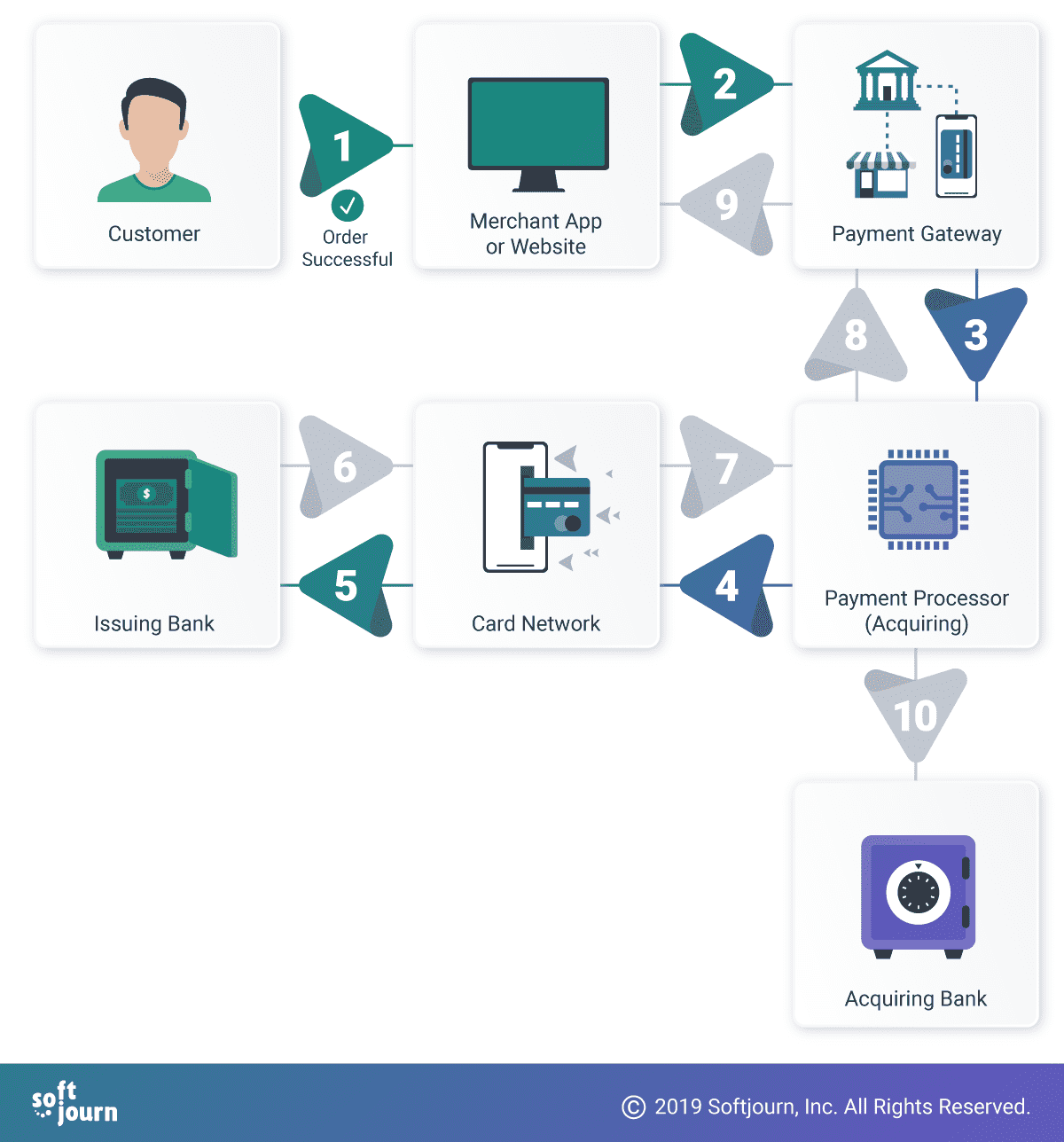

1. Az ügyfél digitális vásárlást kezdeményez. 2. A kereskedő továbbítja a kártyabirtokos adatait a Fizetési átjárónak. 3. A fizetési átjáró titkosítja a kártyabirtokos adatait, és továbbítja azokat a Fizetési feldolgozónak. 4. A fizetési feldolgozó ellenőrzi a kártyabirtokos adatait, és továbbítja azokat a kártyahálózatnak. 5. A kártyahálózat továbbítja az információkat a kibocsátó banknak. 6-9. A kártyabirtokos számláján lévő pénzeszközök összegétől függően egy jóváhagyott vagy elutasított üzenetet továbbítanak a fizetési hálózat mentén. 10. Ha a fizetést jóváhagyják, a pénzeszközöket a kereskedő számlájára továbbítják az átvevő banknál.

milyen műszaki specifikációkra lesz szükségem?

az Ön által választott fizetési processzor biztosítja azokat a specifikációkat, amelyek szükségesek a fizetési átjáró integrálásához a rendszerükbe és a teljes fizetési hálózatba. Ha sokféle fizetési módot kíván elfogadni, előfordulhat, hogy további specifikációkat kell beszereznie más felvásárlóktól vagy feldolgozóktól.

ezek a műszaki előírások tájékoztatják, hogy milyen technológiát használhat vagy kell használnia a fizetési átjáró felépítéséhez.

mi van, ha több földrajzi helyen szeretnék eladni?

szüksége lesz egy kapcsolatra egy processzorral, amely az összes helyen működik. Ez jelenthet partnerséget egy adott processzorral, amely több helyen működik, vagy partnerséget több processzorral.

annak a régiónak vagy régióknak a helyi szabályozása, amelyben üzleti tevékenységet kíván folytatni, szintén mérlegelni fogja a fizetési átjáró technológiájának megválasztását. A helyi törvények és szabványok megnehezíthetik a növekedést más népszerű fizetési szolgáltatók, például a PayPal számára, ami úgy tűnik, hogy rést hagy más szolgáltatók számára.

a nagyobb vállalatok előtt álló akadályok azonban okkal akadályok; mások nem mindig kezelik őket ilyen könnyen.

mennyibe kerül egy fizetési átjáró felépítése?

a fizetési átjáró minimális életképes termék (MVP) létrehozására vonatkozó ballpark becslésünk $200k és $250k között van. ez természetesen attól függ, hogy milyen funkciókat szeretne beépíteni az átjáróba. Az itt leírt MVP legalább felállítaná a hitel-és betéti kártyás fizetések elfogadását.

mennyi ideig tart egy fizetési átjáró felépítése?

évekbe telhet egy fizetési átjáró felépítése a semmiből. Gyorsabb megoldás egy fehér címkés termék licencelése, amely néhány hónap alatt üzembe helyezhető. Számos fehér címkés termék testreszabható a vállalat igényeihez.

hónapokig vagy évekig is eltarthat, amíg a feldolgozók vagy a felvásárlók úgy döntenek, hogy integrálják a fizetési átjárót, így életképes a piaci használatra.

az MVP fizetési átjáró nulláról történő felépítéséhez nagyjából hat hónapot becsülünk. Ez a becslés valószínűleg ingadozik a kérés sajátosságaitól függően.

nem fogok hosszú távon pénzt megtakarítani, ha saját átjárót építek?

talán, ha a feldolgozási mennyiség elég nagy. Sokan tévesen feltételezik, hogy ha saját fizetési átjáró megoldást fogadnak, akkor kiküszöbölhetik a hitelkártya-feldolgozási díjakat, amelyeket a processzoruknak fizetnek.

a kártyahálózat használatáért és/vagy feldolgozásáért minden esetben díjat kell fizetni az olyan szolgáltatóknak, mint a Visa és a Mastercard.

a bankközi és elszámolási költségek csak a kártyahálózat-szolgáltatókkal történő közvetlen integrációval szüntethetők meg. Ennek az integrációs szintnek valóban csak akkor van értelme, ha cége nagyon nagy tranzakciós mennyiségeket dolgoz fel, például milliárdokba.

a pótdíjak csökkenthetők a saját fizetési átjáró birtoklásával, de ez ismét attól függ, hogy a tranzakció volumene ellensúlyozza-e a fizetési átjáró építésének és üzemeltetésének költségeit.

a saját fizetési átjáró birtoklása és üzemeltetése a szerverek és az átjáró termék karbantartásának további költségeivel jár.

csak akkor érdemes házon belül venni egy nyílt forráskódú terméket, vagy fejleszteni a sajátját, ha a harmadik féltől származó átjáróval kapcsolatos díjak megszüntetése ellensúlyozza az átjáró karbantartásának, a PCI DSS auditnak, a tanúsítványoknak és más számtalan költségnek az éves árát.

ne feledkezzünk meg a biztonságról

a processzorral való együttműködés és az integrációhoz szükséges műszaki specifikációk csak a jéghegy csúcsa. A kereskedők biztonságos fizetési átjárókat keresnek az ügyfelek bizalmának növelése érdekében. A csalásérzékelő mechanizmusokkal ellátott biztonságos fizetési átjárók segíthetnek elkerülni a visszaterheléseket és a csalárd vásárlásokból eredő egyéb problémákat.

a következő szakaszokban további koncepciókat fogunk megvitatni, amelyek hatással lehetnek a saját fizetési átjáró felépítésére és működtetésére.

mi az A PCI DSS?

a kártyabirtokosok adatait kezelő vállalkozásoknak meg kell felelniük a Payment Card Industry adatbiztonsági szabványnak vagy a PCI DSS-nek. A PCI DSS azon gyakorlatok listája,amelyeket a vállalkozások a kártyás tranzakciók biztonságának javítása és a kártyabirtokosok adatainak védelme érdekében használnak.

Rodolphe Simonetti, a Verizon globális ügyvezető igazgatója szerint szoros összefüggés van a PCI DSS megfelelés hiánya és a számítógépes jogsértések között. “Adataink azt mutatják, hogy soha nem vizsgáltuk a fizetési kártya biztonsági adatainak megsértését egy PCI DSS-kompatibilis szervezetnél” – idézte a Verizon 2019-es fizetési biztonsági jelentését. “A megfelelés működik.”

a biztonság megsértése nem csak az ügyféladatok elvesztését jelenti: a vállalkozások az ügyfelek bizalmának elvesztését, a jövőbeni értékesítéseket vagy a jogi lépések fenyegetését is szenvedik. A PCI DSS-szabályok be nem tartása esetén bírságot szabnak ki rájuk, és ha van ilyen, akkor a kereskedői számlájuk elvesztését.

milyen PCI DSS megfelelőségi szintre van szükségem?

a PCI DSS-nek négy szintje van. Annak eldöntése, hogy melyikkel kell találkoznia, bonyolult folyamat, de általában négy területre bomlik:

- gyűjtemény: a kártyabirtokos adatait az ügyfél böngészőjén, a kereskedő szerverén vagy a fizetési átjáró szerverén gyűjtik?

- tárolás: a kártyaadatokat a kereskedő szerverein vagy a fizetési átjáró szerverein tárolják?

- átvitel: hogyan továbbítják a kártyaadatokat az átjáróhoz?

- feldolgozás: a kártyabirtokos adatait a kereskedő vagy a fizetési átjáró dolgozza fel?

az alábbi technológiák segíthetnek az ügyfelek információinak biztosításában és a kibertámadások elleni védelemben. Ezen technológiák egyikének vagy kombinációjának használata azonban nem jelenti a PCI DSS-nek való megfelelést.

a PCI DSS megfelelőség egy sokoldalú szabványkészlet, amely számos témát és tudományágat lefed. Tudjon meg többet a PCI DSS-ről a PCI Security Standards Council weboldalán.

EMV

az EMV (az EuroPay, a Mastercard és a Visa rövidítése) a chipkártya-technológián alapuló hitel-és betéti fizetések globális szabványa. Minden chipkártya-tranzakció több tucat információt tartalmaz, amelyeket a kártya, a POS terminál és az átvevő bank vagy a processzor host között cserélnek.

az EMV nem helyettesíti a PCI-megfelelést; az EMV-t azért hozták létre, hogy megvédje a kártyák csalárd használatát egy boltban. Ha el szeretné fogadni a kártyás jelen tranzakciókat, akkor bizonyítania kell, hogy rendelkezik az EMV tranzakciók kezeléséhez szükséges támogatással.

EMV 3-D Secure

az EMV Three-Domain Secure vagy 3DS egy olyan üzenetküldési protokoll, amely lehetővé teszi a fogyasztók számára, hogy hitelesítsék magukat a kártya nélküli (CNP) e-kereskedelem és az m-kereskedelem vásárlásakor. A protokoll további biztonsági réteget biztosít, amely segít megelőzni az illetéktelen CNP-tranzakciókat, megvédve a kereskedőt a csalásoktól. A 3DS magában foglalja a kereskedői/felvásárlói tartomány három tartományát, a kibocsátó tartományt és az interoperabilitási tartományt.

az EMV 3DS egyszerűsíti a felhasználói élményt azáltal, hogy javítja a kibocsátó bank, a felvásárló és a kereskedő közötti kommunikációt a háttérben.

tokenizálás

tokenizálás, az érzékeny adatok Tokenre cserélésével történő védelmének folyamatát gyakran használják a hitelkártya-csalások megelőzésére. A hitelkártya-tokenizálás során a kártyabirtokos elsődleges számlaszámát a token váltja fel. A token ezután áthalad a fizetés feldolgozásához szükséges különféle hálózatokon, de a tényleges banki adatok soha nem kerülnek nyilvánosságra, mert biztonságos token Vaultban vannak tárolva.

tokenizálás önmagában nem teszi a kereskedő PCI kompatibilis, de úgy vélik, a “legjobb gyakorlat.”Segíthet csökkenteni a PCI DSS hatókörét.

P2PE

a p2pe vagy peer-to-peer titkosítás lehetővé teszi a szervezetek számára, hogy biztonságos kommunikációt hozzanak létre az eszközök között, és megvédik a továbbított érzékeny információkat az ugyanazon a hálózaton lévő közbenső eszközöknek való kitettségtől.

a P2PE-t gyakran használják megfelelőségi megoldásként a PCI DSS-hez.

a saját fizetési átjáró építésének alternatívái

White label service

a white label szolgáltatás gyors módja lehet annak, hogy saját fizetési megoldást kínáljon. Emellett csökkentheti a feldolgozás költségeit azáltal, hogy csökkenti a közvetítők számát a vállalkozás és a felvásárló/feldolgozó között.

a white label szolgáltatásnak számos íze van, a hosztolt megoldástól a dedikált átjárón át a licencelt nyílt forráskódú fizetési átjáró szoftverig.

ha attól tart, hogy a fehér címke esetleg nem biztosítja a kívánt testreszabási szintet, vannak lehetőségek. Egy ügyfél, aki erről a pontos forgatókönyvről beszélt velünk, megtudta, hogy a fizetési átjáró nulláról történő felépítése nem volt költséghatékony megoldás a jelenlegi fehér címkés átjáró testreszabásával kapcsolatos problémáikra. Ehelyett végül tárgyalásokat folytattak a forráskódjuk ellenőrzéséről a szükséges változtatások gyorsabb végrehajtása érdekében. A technológiai szolgáltatókkal is partneri viszonyban lehet, hogy a változásokat az Ön tempójában hajtsák végre.

helyettesítő szolgáltató

ha jelenleg az egyik jól ismert PSP-vel, például a Stripe-vel, a Paypal-nal vagy a Square-rel áll kapcsolatban, akkor vannak alternatívák. Ezek a Szolgáltatók azonban okkal piacvezetők-technikai innovációjuk megkülönböztette őket a többitől.

mint ilyen, bár partner lehet az egyik versenytársukkal, a felszámított ár nem lesz sokkal alacsonyabb, mint amit jelenleg fizet. Hasonlóképpen nehéz lesz olyan alternatívát találni, amely piacvezető státuszuk miatt jelentős technológiai előnyökkel rendelkezik velük szemben.

következtetés

most, hogy van egy jól lekerekített perspektívája a fizetési átjáró létrehozásának, még mindig érdekli a saját átjáró építése? Beszéljen ma az egyik fizetési szakértőnkkel.

a Softjourn egy globális technológiai szolgáltató, amely több mint egy évtizedes tapasztalattal rendelkezik a kártyákkal & fizetési szolgáltatók. Kreatív megoldásokat építettünk ki, vagy házon belüli technikai csapatokat bővítettünk, hogy támogatást és projektspecifikus szakértelmet nyújtsunk, ami bevételtermelő funkciókat eredményez.

Szakterületünk az előre fizetett kártyák biztonságának lehetővé tétele és megőrzése, tranzakciós szimulátorok fejlesztése a bevezetési idő megtakarítása érdekében, valamint megismételhető és stratégiai megközelítések létrehozása a fizetés-helyreállítás kezelésére. Segítjük ügyfeleinket-fizetésfeldolgozókat—bankokat, tranzakció—elfogadókat és prepaid kártya szolgáltatókat-szakértelmünk felhasználásával a piaci részesedés növelése érdekében.