mange virksomheder kan blive interesserede i at opbygge deres egen betalingsportal: købmænd, der ønsker at reducere betalingstjenestegebyrer, startups, der ser på at tilbyde en port i en undervurderet region, eller online-virksomheder, der startede med en hvid label-service, der nu præsenterer dem med tekniske begrænsninger i stedet for support.

men for mange forstår ikke fuldt ud størrelsen og omfanget af at opbygge en betalingsport fra bunden. Der er mange misforståelser om de trin, der er involveret i at oprette og køre din egen betalingsport.

i denne artikel besvarer vi mange spørgsmål for at give dig det fulde billede af, hvad der er nødvendigt for at opbygge din egen betalingsporteløsning fra bunden.

hvor skal jeg starte?

du tror måske, du har brug for at tale med udviklere eller teknologitjenesteudbydere, når du overvejer at opbygge en betalingsportal. Det er trods alt en digital løsning til at acceptere kreditkortbetalinger.

denne tro er imidlertid vildledt; den første ting, du skal gøre, er at opbygge forretningsforbindelser med enten en betalingsprocessor eller en overtagende bank.

Hvorfor har jeg brug for en betalingsprocessor?

hvis du ønsker at tilbyde en betalingsport som en tjeneste, har du brug for noget at forbinde det til. Dette noget er betalingsprocessoren. En betalingsprocessor, undertiden kaldet en købmandstjeneste, flytter transaktionen gennem betalingsnetværket. Nogle gange kan en overtagende bank være en betalingsprocessor.

den processor, du vælger at samarbejde med, giver dig tekniske oplysninger, så du kan integrere din computer med deres system. Afhængigt af de betalingstyper, du ønsker at kunne acceptere, skal du muligvis samarbejde og integrere med flere processorer.

Hvorfor har jeg brug for en overtagende bank?

hvis du er en købmand, der ønsker at have deres egen betalingsport, skal du have en betalingsbehandler og en overtagende bank. Købmænd har allerede brug for en handelskonto for at acceptere digitale betalinger, som leveres af overtagende banker.

en overtagende partner er en bank eller finansiel institution (FI), der behandler kredit-eller betalingskortbetalinger på vegne af en købmand. Den overtagende bank, du vælger, påtager sig risiko for din virksomhed, og som sådan, vil kræve visse økonomiske forpligtelser på grund af tilbageførsler, refusion, ACH-afkast, og potentiel svig.

en overtagende bank er ikke den samme som en kommerciel bank, der tilbyder kontrol-og opsparingskonti. En kommerciel bank kan have en overtagende division, men ikke alle kommercielle banker kan garantere handelskonti. Sørg for, at den finansielle institution, du ønsker at samarbejde med, kan oprette dig med en erhvervskonto.

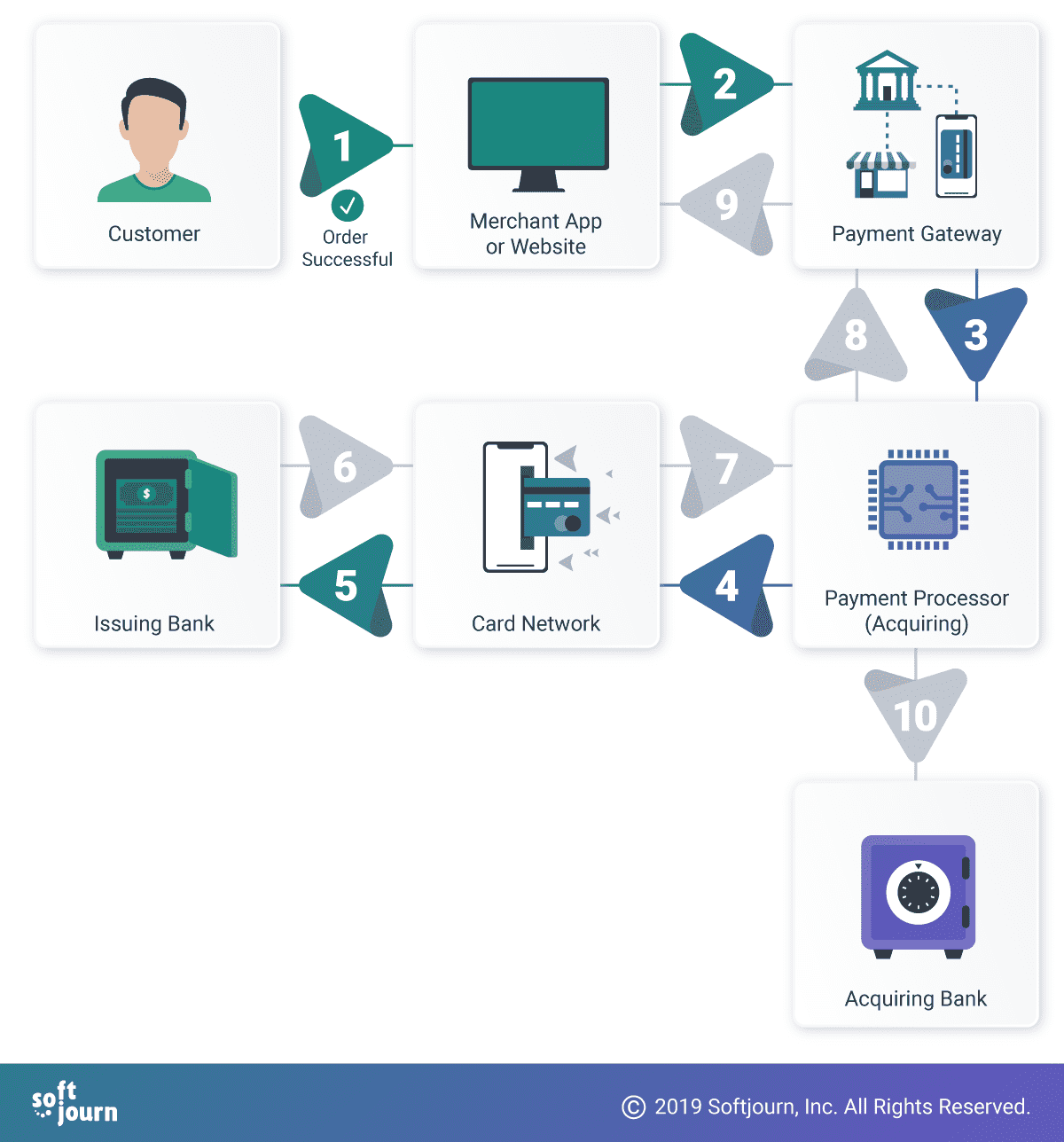

1. Kunden indleder et digitalt køb. 2. Forhandleren sender kortindehaverens oplysninger til betalingsporten. 3. Betalingsporten krypterer kortindehaverens oplysninger og sender dem til betalingsprocessoren. 4. Betalingsprocessoren kontrollerer kortindehaverens oplysninger og sender dem til kortnetværket. 5. Kortnetværket overfører oplysningerne til den udstedende bank. 6-9. Afhængigt af mængden af midler på kortindehaverens konto overføres en godkendt eller afvist meddelelse tilbage langs betalingsnetværket. 10. Hvis betalingen er godkendt, overføres midler til købmandens konto hos deres overtagende bank.

hvilke tekniske specifikationer skal jeg bruge?

din valgte betalingsprocessor vil levere de specifikationer, der er nødvendige for at integrere din betalingsportal med deres system og det samlede betalingsnetværk. Hvis du planlægger at acceptere mange forskellige betalingstyper, skal du muligvis få yderligere specifikationer fra andre erhververe eller processorer.

disse tekniske specifikationer informerer om, hvilken teknologi du kan eller bør bruge til at opbygge din betalingsportal.

hvad hvis jeg vil sælge flere geografiske steder?

du skal bruge et forhold til en processor, der opererer i alle de steder. Dette kan betyde et partnerskab med en bestemt processor, der opererer flere steder, eller partnerskaber med flere processorer.

lokale regler for den eller de regioner, du ønsker at gøre forretninger i, vil også veje på valg af teknologi til din betalingsportal. Vi har modtaget anmodninger om at hjælpe med at oprette porte til at operere i, som eksempler, Latinamerika og Malaysia; lokale love og standarder kan gøre væksten vanskelig for andre populære betalingsudbydere som PayPal, hvilket ser ud til at efterlade et hul for andre udbydere.

hindringer for større virksomheder er dog hindringer af en grund; de behandles ikke altid så let af andre.

hvor meget koster det at bygge en betalingsportal?

vores ballpark estimering til oprettelse af et betalingsportal minimum viable product (MVP) er mellem $200k og $250k. dette afhænger naturligvis af den funktionalitet, du ønsker at indarbejde i din port. MVP beskrevet her ville i det mindste få dig til at acceptere kredit-og betalingskortbetalinger.

hvor lang tid tager det at opbygge en betalingsportal?

det kan tage år at opbygge en betalingsport fra bunden. En hurtigere løsning er at licensere et hvidt etiketprodukt, som kan være i gang på få måneder. Mange produkter med hvid etiket kan tilpasses din virksomheds behov.

det kan også tage måneder eller år for processorer eller erhververe at beslutte at integrere med din betalingsportal, hvilket gør den levedygtig til markedsbrug.

for at opbygge en MVP-betalingsport fra bunden estimerer vi groft op til seks måneder. Dette skøn vil sandsynligvis variere afhængigt af specifikationerne for din anmodning.

vil jeg ikke spare penge på lang sigt, hvis jeg bygger min egen port?

måske, hvis din behandlingsvolumen er stor nok. Mange antager fejlagtigt, at hvis de er vært for en egen betalingsporteløsning, kan de fjerne gebyrer for kreditkortbehandling, som de betaler til deres processor.

gebyrer for brug af kortnetværk og/eller behandling vil altid være påkrævet af udbydere som Visa og Mastercard.

udvekslings-og afviklingsomkostninger kan kun elimineres med direkte integrationer med kortnetværksudbydere. Dette integrationsniveau giver virkelig kun mening, hvis din virksomhed behandler meget store transaktionsvolumener, f.eks.

tillægsgebyrer kan reduceres ved at eje din egen betalingsportal, men dette afhænger igen af, om din transaktionsvolumen opvejer omkostningerne ved at opbygge og drive en betalingsportal.

at eje og drive din egen betalingsportal kommer også med de ekstra omkostninger ved at betale for servere og portalproduktvedligeholdelse.

det er kun værd at tage et open source-produkt internt eller udvikle dit eget, hvis eliminering af nogle af tredjeparts portrelaterede gebyrer opvejer den årlige pris for portvedligeholdelse, PCI DSS-revision, certificeringer og andre utallige omkostninger.

glem ikke sikkerhed

partnerskab med en processor og få tekniske specifikationer for integration er bare toppen af isbjerget. Forhandlere ser efter sikre betalingsportaler for at øge kundernes tillid. Sikre betalingsportaler med mekanismer til afsløring af svig kan hjælpe med at undgå tilbageførsler og andre problemer som følge af svigagtige køb.

i de næste afsnit diskuterer vi andre koncepter, der kan have indflydelse på din evne til at opbygge og drive din egen betalingsportal.

Hvad er PCI DSS?

virksomheder, der håndterer kortindehaveroplysninger, skal overholde Betalingskortindustriens Datasikkerhedsstandard eller PCI DSS. PCI DSS er en liste over praksis, som virksomheder bruger til at forbedre sikkerheden ved korttransaktioner og forsvare kortholderoplysninger mod tyveri.

ifølge Rodolphe Simonetti er der en tæt sammenhæng mellem manglen på PCI DSS-overholdelse og cyberbrud. “Vores data viser, at vi aldrig har undersøgt et brud på betalingskortsikkerhedsdata for en PCI DSS-kompatibel organisation,” blev han citeret og sagde i 2019 Betalingssikkerhedsrapport. “Compliance virker.”

et sikkerhedsbrud handler ikke kun om at miste kundeoplysninger: virksomheder lider også tab af kundernes tillid, fremtidige salg eller truslen om retssager. De er underlagt bøder pr PCI DSS manglende overholdelse og, hvis de har en, tabet af deres erhvervskonto.

hvilket PCI DSS-overholdelsesniveau har jeg brug for?

der er fire niveauer af PCI DSS overholdelse. At beslutte, hvilken du skal møde, er en kompliceret proces, men opdeles generelt i fire områder:

- indsamling: vil kortindehaveroplysninger blive indsamlet på kundens bro. ser, forhandlerens server eller betalingsportalserveren?

- opbevaring: vil kortdata blive gemt på købmandens servere eller på betalingsportalens servere?

- Transmission: hvordan overføres kortdata til porten?

- behandling: vil kortindehaveroplysninger blive behandlet af forhandleren eller af betalingsporten?

følgende teknologier kan hjælpe med at sikre kundeoplysninger og beskytte mod cyberangreb. Brug af en eller en kombination af disse teknologier i sig selv udgør dog ikke PCI DSS-overholdelse.

PCI DSS compliance er et mangesidet sæt standarder, der dækker en række emner og discipliner. Læs mere om PCI DSS på PCI Security Standards Council ‘ s hjemmeside.

EMV

EMV (som står for EuroPay, Mastercard og Visa) er den globale standard for kredit-og debetbetalinger baseret på chipkortteknologi. Hver chipkorttransaktion indeholder snesevis af oplysninger, der udveksles mellem kortet, POS-terminalen og den overtagende bank eller processorens vært.

EMV erstatter ikke PCI-overholdelse; EMV blev oprettet for at forsvare sig mod svigagtig brug af kort i en butik. Hvis du ønsker at acceptere kortpræsentationstransaktioner, skal du være i stand til at bevise, at du har opbakning til at håndtere EMV-transaktioner.

EMV 3-D Secure

EMV tre-domæne Secure, eller 3DS, er en messaging-protokol, der gør det muligt for forbrugerne at godkende sig selv, når de foretager kort-ikke-til stede (CNP) e-handel og M-handel køb. Protokollen giver et ekstra sikkerhedslag, der hjælper med at forhindre uautoriserede CNP-transaktioner, der beskytter købmanden mod svig. 3DS omfatter de tre domæner af købmand / erhverver domæne, udsteder domæne og interoperabilitetsdomænet.

EMV 3DS strømliner brugeroplevelsen ved at forbedre kommunikationen ‘i baggrunden’ mellem den udstedende bank, erhververen og forhandleren.

tokenisering

tokenisering, processen med at beskytte følsomme data ved at erstatte den med et token, bruges ofte til at forhindre kreditkortsvindel. I kreditkort tokenisering, kortindehaverens primære kontonummer erstattes med token. Token sendes derefter gennem de forskellige netværk, der er nødvendige for at behandle betalingen, men faktiske bankoplysninger udsættes aldrig, fordi de opbevares i et sikkert tokenhvelv.

tokenisering i sig selv vil ikke gøre en købmand PCI kompatibel, men det betragtes som en “bedste praksis.”Det kan hjælpe med at reducere PCI DSS omfang.

P2PE

p2pe eller peer-to-peer-kryptering giver organisationer mulighed for at skabe sikker kommunikation mellem enheder og beskytter transmitterede følsomme oplysninger mod eksponering for mellemliggende enheder på det samme netværk.

P2PE bruges ofte som en compliance løsning til PCI DSS.

alternativer til at opbygge din egen betalingsport

hvid label service

en hvid label service kan være en hurtig måde at komme i gang med at tilbyde din egen betalingsløsning. Det kan også reducere omkostningerne ved behandling ved at reducere antallet af mellemmænd mellem din virksomhed og din erhverver/processor.

der er mange varianter af hvid label-service, fra hostet løsning til dedikeret port til licenseret open source-betalingsportal.

hvis du er bekymret for, at hvid etiket muligvis ikke giver det niveau af tilpasning, du leder efter, er der muligheder. En klient, der talte med os om det nøjagtige scenarie, lærte, at opbygning af en betalingsport fra bunden ikke var en omkostningseffektiv løsning til deres problemer med at tilpasse deres nuværende hvide etiketport. I stedet endte de med at forhandle om kontrol over deres kildekode for at gennemføre nødvendige ændringer hurtigere. Du kan også samarbejde med en teknologitjenesteudbyder for at implementere ændringer i dit tempo.

Udskiftningstjenesteudbyder

hvis du i øjeblikket samarbejder med en af de velkendte PSP ‘ er som Stripe, Paypal eller firkantet, er der alternativer derude. Disse udbydere er imidlertid markedsledere af en grund — deres tekniske innovation har adskilt dem fra de andre.

som sådan, mens du kan samarbejde med en af deres konkurrenter, vil den opkrævede pris ikke være meget lavere end hvad du i øjeblikket betaler. Ligeledes vil det være vanskeligt at finde et alternativ, der har betydelige teknologiske fordele i forhold til dem på grund af deres markedslederstatus.

konklusion

nu hvor du har et godt afrundet perspektiv på, hvad der går i at oprette en betalingsport, er du stadig interesseret i at opbygge din egen port? Tal med en af vores betalingseksperter i dag.

Softjourn er en global udbyder af teknologitjenester med over ti års erfaring med at arbejde med kort & betalingstjenesteudbydere. Vi har opbygget kreative løsninger eller udvidede interne tekniske teams til at yde support og projektspecifik ekspertise, hvilket resulterer i indtægtsskabende funktioner.

vi er specialiserede i at muliggøre og bevare sikkerheden ved forudbetalte kort, udvikle transaktionssimulatorer for at spare udrulningstid og skabe gentagelige og strategiske tilgange til styring af betalingsgendannelse. Vi hjælper vores kunder – betalingsprocessorer, banker, transaktionsindløsere og forudbetalte kortudbydere—ved at udnytte vores ekspertise til at øge markedsandelen.