Tengo una citazione Coco Chanel incorniciato sulla mia scrivania. Si legge, ” Le cose migliori della vita sono liberi. I secondi migliori sono molto, molto costosi.”La gestione di una piccola impresa rientra esattamente in quest’ultima categoria, la maggior parte di noi può essere d’accordo.

Cash è la linfa vitale di qualsiasi piccola impresa, quindi è fondamentale per monitorare la posizione di cassa della vostra azienda e prevedere come cambierà nel prossimo futuro.

Panoramica: Che cosa è un budget di cassa?

Un budget di cassa, chiamato anche un budget di cassa combinato, è uno strumento di pianificazione finanziaria che predice quando contanti entrerà in e lasciare il vostro business, di solito su base mensile o trimestrale.

Il budget evidenzia le aree in cui la tua azienda potrebbe non avere abbastanza soldi per coprire i pagamenti essenziali, come i salari dei dipendenti, i pagamenti del debito e le emergenze. Può anche identificare i momenti in cui potresti avere troppi soldi, un buon problema da avere.

Tutti i budget di cassa seguono la stessa formula:

Saldo di cassa di apertura + Afflusso di cassa – Deflusso di cassa = Saldo di cassa di chiusura

Il monitoraggio della posizione di cassa futura della tua azienda può impedire alla tua attività di rimanere temporaneamente senza contanti. Ad esempio, un budget di cassa può segnalare un potenziale deficit di cassa mesi di distanza che si può porre rimedio ora assicurando una linea di credito. Non è possibile ottenere approvato per un prestito durante la notte, così la pianificazione può acquistare la vostra longevità di business.

I budget di cassa riflettono le raccolte e i pagamenti in base al budget principale della tua azienda, un’aspettativa di alto livello di entrate e spese future.

Esempio di un budget di cassa

Un budget di cassa è un conto economico, un estratto conto bancario e un rendiconto finanziario tutto in uno.

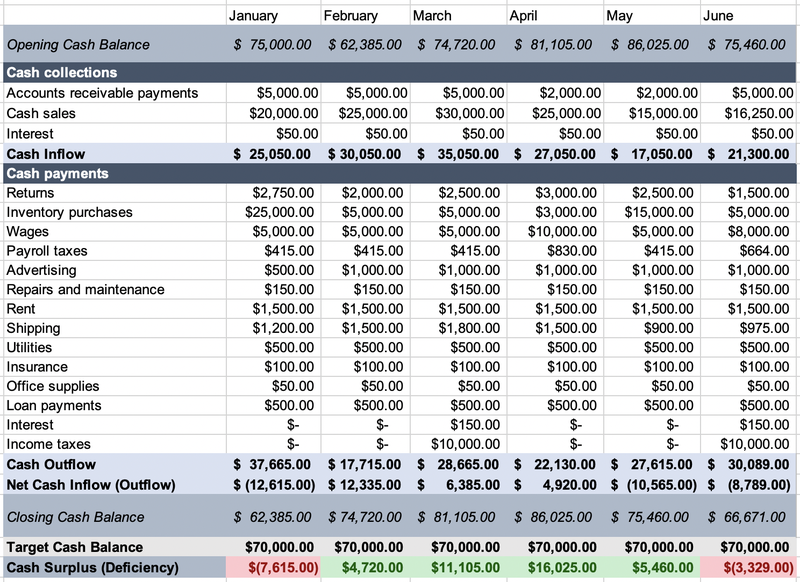

Dai un’occhiata all’esempio di budget di cassa di sei mesi qui sotto. Inizia dando il saldo di cassa di apertura previsto, che è lo stesso del saldo di cassa di chiusura del mese precedente.

In mezzo, c’è spazio per ogni tipo di raccolta di contanti, come le vendite in contanti e pagamenti dei clienti sulle vendite di credito, e pagamenti in contanti per le spese e pagamenti di prestito. Ho adottato un approccio di budget flessibile, stimando i costi di spedizione come percentuale delle vendite in contanti dell’azienda per il mese.

Il budget di cassa termina con una carenza di cassa o eccedenza in base al saldo di cassa obiettivo della società, l’importo minimo di denaro che l’azienda è disposta ad avere alla fine del mese.

I budget di cassa sembrano dichiarazioni di reddito previsionali, rendiconti dei flussi di cassa e estratti conto bancari fusi in uno.

La società prevede afflussi di cassa-per portare in più di quanto spende — in febbraio, marzo e aprile. Cash sta rotolando in, e le spese sono relativamente bassi. La vita è bella.

Tuttavia, stanno pianificando deflussi netti di cassa a gennaio, maggio e giugno, dove la società prevede di spendere più di quanto ci vuole. Non dovrebbe essere un problema a maggio, dal momento che il saldo di cassa termina sopra i targeted 70.000 mirati. Tuttavia, l’azienda ha bisogno di considerare come farà accontentarsi di migliaia in meno di quanto vorrebbero mantenere per le emergenze a gennaio e giugno.

Come preparare un budget di cassa per il tuo business

Preparare un budget di cassa richiede guardare al futuro. Avrai bisogno del tuo software di contabilità, dell’estratto conto bancario più recente e di una sfera di cristallo per superare tutti e sei i passaggi.

Creare un modello di budget di cassa

Il posto migliore per fare un budget di cassa è in Microsoft Excel. Un potente strumento per la contabilità delle piccole imprese, Excel ti dà le redini per personalizzare il budget di cassa. Copia il formato sopra; Sarò onorato.

Alcuni pacchetti software di contabilità hanno funzionalità di budgeting, quindi puoi seguire questa strada se è disponibile per te.

Determina il lasso di tempo

Pensa a quanto ti piacerebbe proiettare il flusso di cassa della tua azienda. L’orizzonte temporale di un budget di cassa non dovrebbe superare un anno; è improbabile che tu possa fare una proiezione realistica così lontano nel futuro.

In questa fase di pianificazione, valuta se desideri stimare i tuoi incassi e le tue uscite su base mensile o trimestrale. Si dovrebbe preparare solo un budget di cassa trimestrale quando il vostro business ha accumulato abbastanza denaro per coprire le spese per l’intero trimestre.

Potresti diventare ancora più specifico del mensile, ma sarebbe più lavoro di quanto valga. Le aziende hanno spesso la leva per ritardare i pagamenti in contanti entro un periodo di 30 giorni per evitare carenze temporanee di cassa.

Identificare un saldo di cassa obiettivo

Proprio come gli individui, le imprese dovrebbero avere un fondo di cassa di emergenza se i tempi si fanno difficili. Salvaguarda le spese di almeno tre mesi in contanti e promettiti di non spenderle a meno che tu non sia in circostanze terribili.

Solopreneurs senza dipendenti possono duplice scopo i loro risparmi di emergenza personali.

Inserisci il saldo di cassa corrente della tua azienda

Il saldo di cassa corrente della tua azienda potrebbe essere l’unico numero certo nell’intero budget. Includi il saldo di cassa corrente della tua azienda, inclusi risparmi e piccoli contanti.

I proprietari individuali senza conto bancario aziendale separato potrebbero non avere un saldo iniziale di per sé. Inserisci l’importo che hai messo da parte per finanziare le spese aziendali future.

Preparare e analizzare il rendiconto finanziario della vostra azienda

Per prevedere il futuro, guardare indietro a come i flussi di cassa della vostra azienda. Apri un rendiconto del flusso di cassa mese per mese nel tuo software di contabilità ed esamina come la tua azienda spende e raccoglie denaro.

Il rendiconto finanziario dovrebbe anche essere la base per tutte le categorie del bilancio di cassa. Come mostrato nell’esempio precedente, ogni riga di incasso o pagamento rappresenta una riga nel rendiconto finanziario.

Proietta il flusso di cassa della tua azienda

Ecco la parte più impegnativa. Prevedere il flusso di cassa della vostra azienda inserendo incassi stimati del business e pagamenti. Segui la nostra guida alle proiezioni finanziarie.

Inizia stimando le entrate di cassa stimate della tua azienda, chiamate anche afflussi di cassa. Collezioni su crediti, vendite di cassa, e gli interessi sul reddito sono gli afflussi di cassa più comuni.

Successivamente, stimare i pagamenti in contanti o i deflussi di cassa. Considera le spese operative, come affitto e utilità, acquisti di scorte e incombenti pagamenti di debiti e tasse. I produttori incorporano anche gli acquisti di materie prime previsti delineati nei loro budget di produzione.

Si dovrebbe avere un budget di cassa a tutti gli effetti ormai. Avere un collega guardare oltre per assicurarsi di non perdere alcun prestito o pagamenti fiscali.

3 best practice quando si prepara un budget di cassa

Prendere questi suggerimenti in considerazione come si prevede futura posizione di cassa del vostro business.

Approfitta della tecnologia

L’intelligenza artificiale (AI) non è ancora qui per prendere il lavoro del tuo contabile. Tuttavia, la contabilità AI può aiutarti a sviluppare il tuo budget di cassa.

Software di contabilità come Intuit QuickBooks Online e Xero crea automaticamente proiezioni di flusso di cassa a breve termine sulla base di modelli di spesa recenti della vostra azienda. I conti aziendali della Bank of America fanno lo stesso.

Mentre si potrebbe sapere di più sul debito imminente e pagamenti fiscali rispetto al software, dare un’occhiata a quello che si aspettano giù il luccio.

Confronta il budget rispetto al flusso di cassa effettivo

Migliora la precisione dei budget di cassa futuri sovrapponendo il flusso di cassa effettivo e preventivato e analizzando le varianze.

Il confronto tra i numeri preventivati e quelli effettivi potrebbe rivelare modelli di raccolta e pagamento che inizialmente non erano stati riconosciuti. I tuoi futuri budget di cassa saranno migliori per questo.

Avere un piano per le eccedenze di cassa e carenze

Elaborare un piano per garantire contanti per mantenere il vostro business a galla durante la siccità di cassa.

Molte piccole imprese stabiliscono linee di credito revolving, un tipo di prestito, per attenuare potenziali problemi di flusso di cassa. Quando il vostro business ha bisogno di denaro, si può tirare sulla sua linea di credito. Quando il debito viene rimborsato, sei immediatamente idoneo a prendere più soldi, fino al limite di credito.

Allo stesso modo, troppo denaro in banca significa che si potrebbe perdere l’opportunità di investire nella crescita del vostro business. Creare una strategia di crescita da eseguire durante i periodi di prosperità.

I budget non sono scritti in concreto

I budget di cassa sono una parte essenziale della pianificazione finanziaria di una piccola impresa. Mentre le spese di tanto in tanto vengono fuori dal nulla e minacciano di serbatoio il vostro business, avere un budget di cassa può aiutare a vedere dietro gli angoli con abbastanza tempo per reagire.