meg akarod tanulni, hogyan kell gazdagságot építeni? Persze, hogy van. Mindenki annyira szereti a gazdagság gondolatát, mint a mesebeli befejezést.

a két karakter rendeltetése, hogy a végén együtt kisétál kéz a kézben a naplementébe legyőzése után néhány gazember vagy leküzdése néhány szívszaggató nehézség. Ez egy megindító történet a kitartásról, erőfeszítésről és türelemről.

ennek a befejezésnek a eléréséhez általában a hősnek van valamilyen egyedi tulajdonsága, olyan éle van, amely másoknak egyszerűen hiányzik, vagy olyan körülményekkel szembesül, amelyek lehetőséget nyújtanak a nap megragadására. De mi van akkor, ha valaki, akinek ezen előnyök egyike sincs, szintén felülemelkedhet?

vagy még jobb, ha ez a személy megtalálta a módját, hogy ezt az utat járja, miközben figyelmen kívül hagyja a sztereotip hős által elszenvedett stresszt?

vizsgáljuk meg, hogyan lehet egy hétköznapi ember saját pénzügyi jövőjének hőse azáltal, hogy gazdagságot épít a tőzsde néven ismert hihetetlen összetételű gépen keresztül.

Compounding Returns – a titkos szuperhatalom a vagyon építéséhez

egy hagyományos hős sikerének vizsgálata a tőzsdén, feltételezhető, hogy a felsőbbrendű intelligencia, a nem nyilvános befolyásos információkhoz való hozzáférés vagy az időzítés hihetetlen érzése van.

ezek a hősök léteznek, de félreértés ne essék, hogy egy közönséges befektetőnek nem kell rendelkeznie ezekkel a nagy kínálattal ahhoz, hogy sikeres legyen, amikor megtanulja, hogyan kezdjen el pénzt befektetni és megvalósítsa saját pénzügyi sikerét.

a vagyon növekedésének legmegbízhatóbb módja az utolsó valódi előny felhasználása a befektetésben: a minőségi befektetésekre fordított idő. Albert Einsteint széles körben elismerték azzal, hogy az összetett érdeklődést az univerzum legerősebb erejének tartja.

a bizonyíték megtekintéséhez ne keressen tovább, mint Warren Buffett, a befektetés példaképe, amelyet széles körben elismertek a modern történelem legjobb befektetőjeként.

forrás: dadaviz.com

évről évre támaszkodik a vagyon építésére. Ideális esetben befektetési horizontja örökké tart. Ehhez meggyőződés kell ahhoz, hogy ilyen hosszú ideig ragaszkodjon egy befektetéshez.

bár nem mindig pontos a részvényválasztásaival, bölcsen párosítja az összetétel erejét három fő befektetési kritériummal:

- olyan kivételes vállalkozás megtalálása, amely idővel versenyezhet;

- csak tisztességes (vagy kedvezményes) árat fizet a befektetésért; és

- csak olyan minőségi vezetőket foglalkoztat, akik fenntartható, iparágvezető hozamot nyújtanak.

Buffett tömören kimondja a befektetés, “minden van, hogy a befektetés szedés jó részvények jó időkben, és marad velük, amíg azok továbbra is jó cégek.”Persze, egyszerűen hangzik, de ha ilyen egyszerű, miért nem csinálja mindenki?

sokan próbálják megismételni Buffett segítségével a value investing megközelítés, és csak befektetni tartós vállalkozások által működtetett illetékes vezetők. Általában ott, ahol az emberek rosszul járnak, ez a második kritérium, vagy nincs türelme ahhoz, hogy egy befektetés idővel teljesítsen.

a befektetéshez való tartózkodás valódi meggyőződést igényel, különösen akkor, ha a folyamat durva lesz.

azonban, ha a törekvő hős tartott állomány Egy cég, amely megfelel mind a három Buffett befektetési követelmények, és ő nem kell a pénz, miért van egy eladó?

valójában, ha nincs szükség a pénzre, és a három követelmény továbbra is teljesül, a befektetés megtartása sokkal bölcsebb döntés. Ez egy nehéz, de fontos lépés a tanulás, hogyan kell építeni a vagyon.

de Miért válasszon egy részvényt, amikor nyugdíjra takarít meg?

ez mind szép és jó, de mi van, ha valaki bizonytalan abban, hogy kiválasztja-e azokat a vállalatokat, amelyek megfelelnek ezeknek a kritériumoknak? Amikor a gazdagság diverzifikált módon történő felépítéséről van szó, Buffettnek erre is van válasza: befektetés az index alapokba.

azt javasolja, hogy vásároljon egy olcsó S& P 500 tőzsdén kereskedett alapot (ETF) (vagy valami hasonlót, mint például a VTI, a Vanguard Total Market Index alap), és fektesse be az osztalékot az idő múlásával.

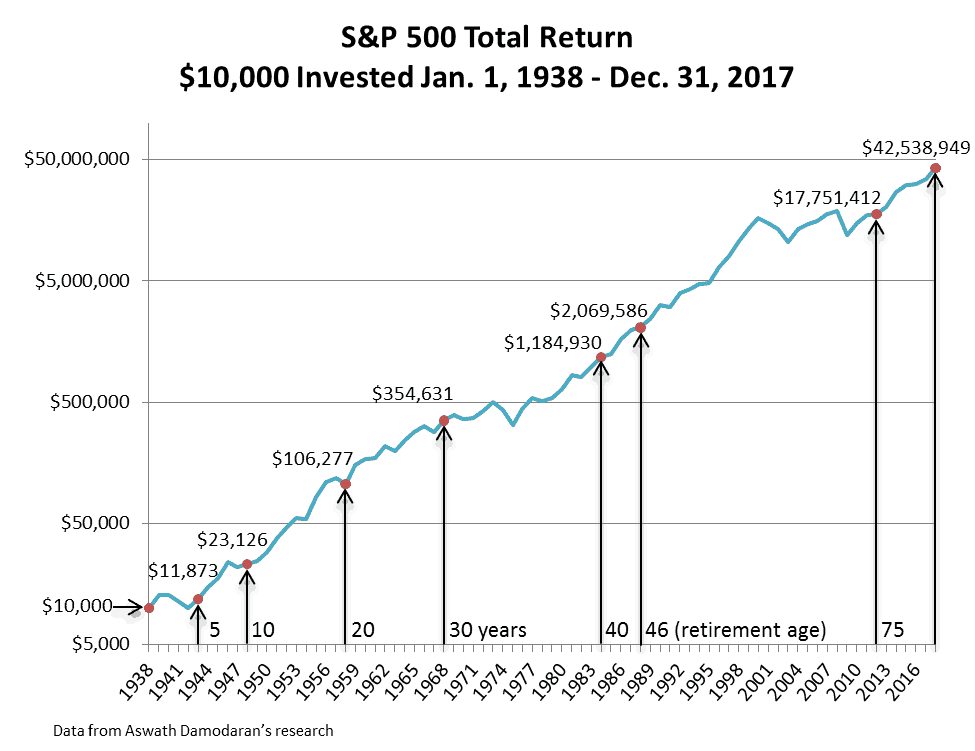

ebben a forgatókönyvben az összetett kamat szuperhatalom továbbra is érvényes. Szemléltetésül az S& P 500 átlagosan évi 11% – os éves teljes hozamot ért el évente 1938-tól 2017-ig.

képzelje el, ha csak megtanulja, hogyan kell gazdagságot építeni a 20-as éveiben, ez a szuperhatalom messze eljuthat a pénzügyi függetlenség céljához. Ez is megy egy nagy távolság felé épület generációs vagyon átadhatja az örökösök út az úton.

látni, hogy ez hogyan néz ki a kezdeti beruházás $10,000 elején 1938, lásd az alábbi táblázatot (ábra feltételezi újrabefektetés osztalék, nincs hatása az adók-tegyük fel, hogy ez adómentes pénz növekszik a Roth IRA vagy 401 (k)—és nincs hozzájárulás vagy kivonás).

a diagram meglehetősen figyelemre méltó információkat mutat.

a diagram meglehetősen figyelemre méltó információkat mutat.

diagram skála először a bal oldali skálát veszi észre. Ez nem a tipikus lineáris skála, egyenlő távolsággal a hash-ok között. Ehelyett ez egy logaritmikus skála, amely 10-szeresére növekvő növekményeket mutat.

Ha ugyanazt az S& P 500 diagramot készítené egy tipikus lineáris skála segítségével, akkor valami nagyon hasonlót eredményezne, mint Warren Buffett gazdagságát bemutató diagram egész életében. És még ha nem is sikerül 10 000 dollárt felhalmozni az első naptól kezdve, ne aggódjon.

a Robinhood több indexalapja vagy akár a legjobb Robinhood alternatívák lehetővé teszik, hogy kis lépésekben fektessen be kereskedési jutalék nélkül. Megtanulhatja, hogyan vásárolhat frakcionált részvényeket a mikro-befektetési alkalmazásokban.

megtanulhatod, hogyan építhetsz gazdagságot a semmiből, egyszerűen azáltal, hogy ragaszkodsz a kis hozzájárulásokhoz, és növeled őket az idő múlásával. A lényeg az, hogy ezeket az alacsony költségű, diverzifikált befektetéseket hosszú ideig tartsa a tőzsdén, amikor nyugdíjra takarít meg.

a nehézség akkor jön, amikor csak a 40-es években tanulod meg, hogyan kell gazdagságot építeni, és a görbe mögött vagy.

6817> múltbéli teljesítmény 6941>

második, rámutatok, hogy míg a múltbéli teljesítmény nem feltétlenül jelzi a jövőbeli eredményeket.

ha egy 22 éves hipotetikusan 10 000 dollárt fektetett volna be 1938 elején, állítsa be számláját az osztalék újrabefektetésére(figyelmen kívül hagyva az adókövetkezményeket, mint például a Roth IRA vagy a 401 (k)), ez a személy nyugdíjba vonult volna (tipikus 46 éves karrier 22-68 éves kortól a mai gazdaságban), több mint 2 millió dolláros vagyonnal.

van némi vagyonteremtés az összetett hozamokkal, mint szuperhatalom, és bizonyíték arra, hogy az alacsony költségű piaci index alapok nagyszerű befektetési ötletek a fiatal felnőttek számára.

még jobb, képzeljük el, hogy mennyi vagyon ez a személy teremtett volna, ha ő tette rendszeres hozzájárulások ezen a számlán(még jobb kiválasztásával adó-előnyös beruházások a hagyományos vagy Roth IRA vagy 401 (k) nyugdíj számla), vagy kezdődött még korábban (még egyszer, nézd meg Warren chart kezdve 14 éves korában).

akkor is kezelni néhány egészséges hozamok az ingatlan, a magas hozamú befektetés, amely kétféle hozam: a tőke megtérülése ár felértékelődése és szolgáló jövedelemtermelő eszköz szállít Önnek passzív jövedelem.

az ingatlan nagy fedezetként szolgál az infláció és a gazdasági instabilitás ellen.

mondanom sem kell, hogy ez a személy, aki csak egy egyszerű S& P 500 index alapnál ragadt, nagyon keveset tett volna, és szépen jutalmazták volna. Ennek a személynek a vagyona óriási mértékben nőtt volna, ha nem tesz semmit.

nem minden évben pozitív hozam

egy másik elvihető a diagramból, hogy nem minden évben volt pozitív. Valójában, voltak egymást követő években ez idő alatt, amelyek jelentősen negatív hozamot egyik évről a másikra.

azonban elegendő idő alatt a tőzsdei hozamok mindig pozitívak voltak—ez nagyszerű jel a vagyonépítéshez. Vessen egy pillantást az alábbi táblázatra, hogy bemutassa ezt a hatást.

ennek a diagramnak a megértése először nem könnyű, de tanulmányozásával észre kell vennie néhány beszédes eredményt. Először látni fogja, hogy az időkeret az S&P 500 napi visszatérésével kezdődik, és egészen a teljesítményig terjed egy 20 éves időhorizonton.

azt is látni fogja, hogy a hozamok pozitív és negatív hozamokra oszlanak. A vizsgált 90 éves időszak alatt a napi hozamok átlagosan 54% – a volt pozitív, míg 46% – a negatív.

ez egy átlagos napi elfogultságot mutat a felfelé, de ami a legfontosabb, látja, hogy ez még inkább torzítja a pozitív hozamot, ahogy a befektetett idő növekszik.

bár ez nem jelzi a nagyságrendet, csupán azt, hogy egy olyan időszakot, amelyet az amerikai történelem két legrosszabb gazdasági környezete könyvelt le, az S& P 500 még mindig pozitív megtérülést mutatott.

ezenkívül ezek az adatok azt mutatják, hogy ha valaki a piac abszolút csúcsán fektetett be, 5 év után, az idő 86% – ában a befektető még mindig pozitív hozamot tapasztalt volna. A valószínűség csak növekszik, ahogy több idő telik el.

ez megnyugtatja az embereket, tudva, hogy az idő és a fegyelem valóban kifizetődik, és miért kell mindig pénzt megtakarítani a nyugdíjszámlákon és más befektetési számlákon. Ha folytatja a befektetést, elegendő idő alatt, a hozamok elkerülhetetlenül pozitívvá válnak.

ez, valamint halad a karrierjét, hogy a pénz gyorsabb, vesz fel oldalán hustles, félretéve pénzt egy megtakarítási számla sürgősségi alap, elkerülve hitelkártya-tartozás és diákhitel (vagy fizet ki őket a lehető leggyorsabban), lehetővé teszi, hogy elérje a pénzügyi célokat.

végül, ha tovább szeretné diverzifikálni befektetéseit, és nincs szüksége likviditásra, fontolja meg az alternatív befektetéseket is, amelyek nem korrelálnak a tőzsdével, de hosszú időn keresztül pozitív hozamot produkáltak.

kapcsolódó: 19 jövedelemtermelő eszközök

Hogyan építsünk vagyon bármely életkorban: fektessen be ETF-ekbe, Pancsoljon a növekedési készletek

ha érdekel a kezdő befektetés Utazás, és van egy kis pénzt félre befektetni, azt javasoljuk, hogy egy szolgáltatás, mint az M1 Finance és folytat egy hosszú távú pénzügyi cél a vagyon létrehozása.

ez a szolgáltatás hozzáférést biztosít az alacsony költségű index alapokhoz, mint például a Vanguard, a Fidelity és a Charles Schwab. Ezeknek az alapcsaládoknak sikerült elhanyagolható szintre csökkenteniük a díjakat, ezáltal több lehetőséget kínálva a piac teljesítményének utánzására.

a free stock trading app kezdőknek és szakértőknek egyaránt arra szolgál, mint a top stock research app és pár jól más legjobb befektetési kutatási honlapok azonosítani a hosszú távú vásárlás és tart lehetőségeket növekedési készletek.

míg erősen támogatom az index alapokat az eszközök többségének megtartásához, a növekedési készletek egy részének tartása néhány további százalékpontot adhat a hozamhoz, jelentősen növelve a vagyonát az idő múlásával.

azt javaslom, hogy használjon olyan kutatási szolgáltatást, mint a Motley Fool ‘ s Rule Breakers, hogy megtalálja a nagy potenciális növekedési készleteket. Az idő múlásával következetes teljesítményt mutattak, és ez egy olyan szolgáltatás, amelyet magam használtam a mega növekedési készletek megtalálásához.

személy szerint a feleségem és én ezeket a szolgáltatásokat különböző befektetési célokra használjuk. Az M1 pénzügyi számláinkkal elsősorban egyéni nyugdíjszámlákkal (IRAs) rendelkezünk, amelyek a Vanguard ETF-ekbe fektetnek be.

a Motley Fool számára növekedési részvényeket vásároltunk a készletválasztási szolgáltatással, amelyek továbbra is felülmúlják a teljesítményünket, és minden évben egy kicsit többet adnak portfóliónkhoz.

mindkét célkitűzés esetében az M1 Finance nem számít fel díjat a kereskedésekért vagy a kezelt Eszközökért.

Önnek lehetősége van arra, hogy kiválassza a” Portfólió pite ” – t, amely kiválasztja az alapokat/befektetéseket, kezeli a számlaadminisztrációt (azaz az egyensúly helyreállítását), az osztalék újrabefektetését és az automatizált befektetést az Ön nevében. Saját portfólióját díjmentesen is gondozhatja.

akár indexalapokba, társadalmilag felelős befektetésekbe vagy más iparági portfóliókba kíván befektetni, az M1 Finance képes kezelni az Ön igényeit, hogy nyugdíjazási számlán mentse el a nyugdíjazást.

ez a kibővített megközelítés az ETF-ekbe vagy az egyes részvényekbe történő befektetéshez egy olyan robo-tanácsadóval, mint az M1 Finance, sok pénzügyi gondot okoz a vagyonépítés folyamatában.

a Robo-advisors tudományos kutatásokat használ arra, hogy optimalizálja az Ön által tartott ETF-eket, és automatikusan egyensúlyba hozza a részesedéseit az idő múlásával, mivel a hozzájárulások és a kivonások és az eszközök másképp működnek.

iratkozzon fel, hogy többet tudjon meg, és kap jutalmat egy ingyenes regisztrációs bónusz a kezdéshez.

M1 Finance | Smart Money Mgmt

M1 Finance | Smart Money Mgmt

- az M1 Finance intelligens Pénzkezelése megadja a választást és az irányítást, hogy hogyan szeretne automatikusan befektetni, kölcsönözni és költeni a pénzét—a rendelkezésre álló magas hozamú ellenőrzéssel és alacsony hitelkamatokkal.

- különleges promóciók: nyisson meg egy fiókot, és 1000 dolláros befizetést hajtson végre 14 napon belül, hogy 30 dolláros bónuszt kapjon, és 1 évig ingyenes legyen az M1 Plus-tól (125 dolláros érték).

Hogyan építsünk vagyon megy nulláról hős

fegyveres ezt az információt, remélhetőleg látni fogja befektetés nem kell olyan ijesztő, mint egyesek gondolnák. Elég hosszú ideig tartva a piaci ETF-ekbe történő befektetések nemcsak pozitív hozamot eredményeznek, de a történelem azt mutatta, hogy jelentősek.

kezdve egy kezdeti befektetés egy S& P 500 ETF (vagy más preferált piaci index befektetési alap, mint a VTSAX vagy VFIAX) egy nagyszerű első lépés a megy nulláról hős, amikor a tanulás, hogyan kell építeni le a semmiből.

A szerzőről és a blogról

2018 – ban felszámoltam a befektetői kapcsolatokat, és újonnan felszereltem magam egy CPA-val, betekintést nyertem a befektetők viselkedésébe a piacokon, és rengeteg szabadidőt. A munkám rutinszerűen meghosszabbított munkaidőt, összetett feladatokat és szűk határidőket igényelt. A lendületem fenntartása érdekében valami ambiciózusat akartam üldözni.

úgy döntöttem, hogy Következő lépésként elindítom ezt a pénzügyi függetlenségi blogot, felismerve mind a kihívást, mind a lehetőséget. A feleségem bátorításával indítottam el az oldalt, hogy pénzügyi függetlenségünket megteremtsük az évezredes nyugdíj elérése érdekében, és kapcsolatba lépjünk és segítsünk másoknak, akik ugyanazt a célt szolgálják.

jogi nyilatkozat

az írás idején az ebben a bejegyzésben felsorolt vállalatok egyike sem kompenzált. Minden általam tett ajánlás a sajátom. Ha úgy dönt, hogy cselekszik velük, kérjük, olvassa el a felelősségi nyilatkozatot a fiatalról és a befektetett oldalról.