czy chcesz nauczyć się budować bogactwo? Oczywiście, że tak. Wszyscy kochają pomysł bycia bogatym tak samo jak kochają bajkowe zakończenie.

dwie postacie, które mają skończyć razem, idą ramię w ramię w stronę zachodu Słońca po pokonaniu jakiegoś złoczyńcy lub pokonaniu wstrząsających trudności. To poruszająca historia wytrwałości, wysiłku i cierpliwości.

aby osiągnąć to zakończenie, zazwyczaj bohater ma jakiś unikalny atrybut, posiada przewagę, której innym po prostu brakuje, lub staje w obliczu okoliczności, które dają możliwość uchwycenia dnia. Ale co, jeśli ktoś, kto nie ma żadnej z tych zalet, może również wznieść się ponad?

albo jeszcze lepiej, co jeśli ta osoba znalazła sposób, aby przejść tą ścieżką, ignorując stres odczuwany przez stereotypowego bohatera?

przyjrzyjmy się, jak zwykły człowiek może być bohaterem własnej przyszłości finansowej, budując bogactwo za pomocą niesamowitej maszyny mieszającej znanej jako giełda.

Compounding Returns – your Secret Super Power to Building Wealth

badając sukces tradycyjnego bohatera na giełdzie, można przypuszczać, że ma on połączenie najwyższej inteligencji, dostępu do niepublicznych wpływowych informacji lub niesamowitego wyczucia czasu.

ci bohaterowie istnieją, ale nie popełnij błędu, że zwykły inwestor nie musi posiadać żadnego z nich w Wielkiej podaży, aby odnieść sukces podczas uczenia się, jak zacząć inwestować pieniądze i realizować swój własny sukces finansowy.

najbardziej niezawodną metodą wzrostu bogactwa jest wykorzystanie ostatniej prawdziwej przewagi w inwestowaniu: czas spędzony na wysokiej jakości inwestycjach. Albert Einstein jest powszechnie uznawany za najpotężniejszą siłę we wszechświecie.

aby zobaczyć dowód, nie szukaj dalej niż Warren Buffett, paragon inwestycyjny powszechnie uznawany za najlepszego inwestora we współczesnej historii.

dadaviz.com

on opiera się na compounding dla budowania bogactwa rok po roku. Idealnie, jego horyzont inwestycyjny jest na zawsze. To wymaga przekonania, aby trzymać się Inwestycji tak długo.

chociaż nie zawsze jest dokładny w wyborze akcji, mądrze łączy siłę mieszania z trzema głównymi kryteriami inwestowania:

- znalezienie wyjątkowej firmy, która może konkurować z czasem;

- płacenie tylko uczciwej (lub zdyskontowanej) ceny za inwestycję; i

- zatrudnianie tylko menedżerów jakości, którzy zapewniają zrównoważone, wiodące w branży zyski.

„Jasne, to brzmi prosto, ale jeśli to takie proste, dlaczego wszyscy tego nie robią?

wielu próbuje powielać Buffetta stosując jego podejście do inwestowania wartości i inwestować tylko w trwałe firmy prowadzone przez kompetentnych menedżerów. Zwykle tam, gdzie ludzie idą źle, jest to drugie kryterium, lub nie mając cierpliwości do inwestycji, aby wykonać w czasie.

pobyt w inwestycji wymaga prawdziwego przekonania, zwłaszcza gdy robi się ciężko.

jeśli jednak nasz początkujący Bohater posiadał akcje w firmie, która spełnia wszystkie trzy wymagania inwestycyjne i nie potrzebował pieniędzy, to po co miałaby być sprzedaż?

prawdę mówiąc, jeśli nie ma potrzeby pieniędzy, a trzy wymagania są nadal spełnione, wstrzymanie inwestycji jest o wiele mądrzejszą decyzją. Jest to trudny, ale ważny krok w nauce budowania bogactwa.

ale po co wybierać akcje oszczędzając na emeryturę?

to wszystko dobrze i dobrze, ale co, jeśli osoba nie czuje się pewna wyboru firm, które mogłyby spełnić te kryteria? Jeśli chodzi o budowanie bogactwa w sposób zdywersyfikowany, Buffett ma na to odpowiedź: inwestowanie w fundusze indeksowe.

proponuje zakup taniego s&P 500 Exchange-traded fund (ETF) (lub czegoś podobnego jak VTi, Vanguard Total Market Index Fund) I reinwestowanie dywidend w czasie.

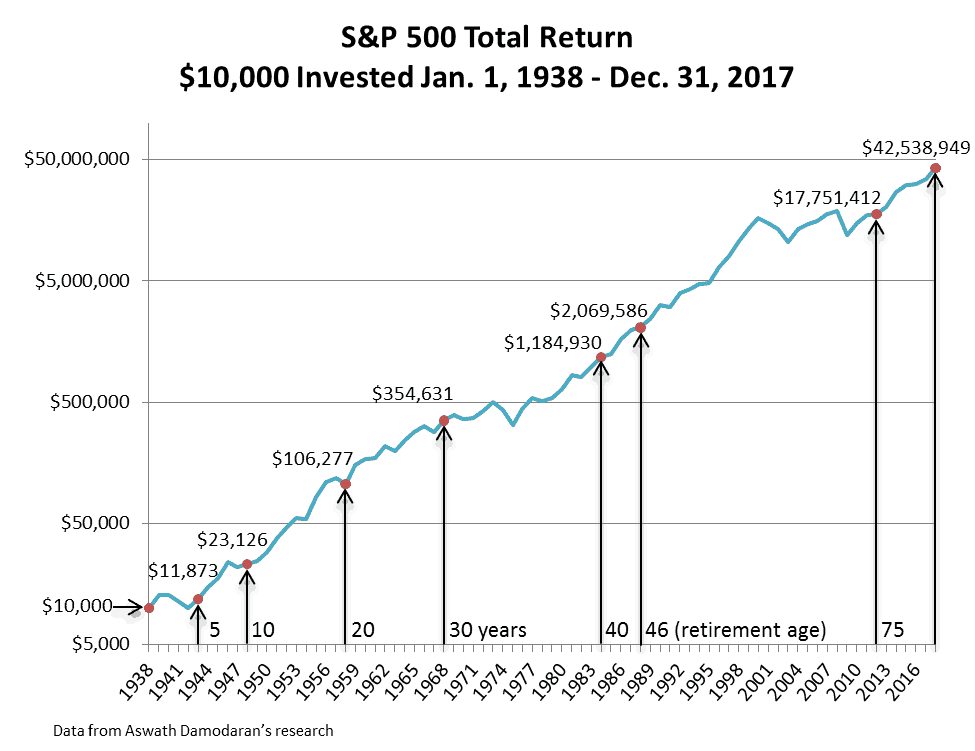

w tym scenariuszu nadal obowiązuje procentowa super moc. Aby zilustrować, s& P 500 osiągnął średni roczny całkowity zwrot w wysokości nieco ponad 11% rocznie w latach 1938-2017.

wyobraź sobie, że jeśli dopiero uczysz się, jak budować bogactwo w wieku 20 lat, ta super moc może zabrać cię daleko w osiągnięciu celu niezależności finansowej. Może również przejść duży dystans w kierunku budowania bogactwa pokoleniowego, które możesz przekazać swoim spadkobiercom.

aby zobaczyć, jak to wygląda przy początkowej inwestycji w wysokości 10 000 USD na początku 1938 r., zobacz poniższy wykres (wykres zakłada reinwestowanie dywidend, brak skutków podatkowych—Załóżmy, że są to wolne od podatku pieniądze rosnące w Roth IRA lub 401(k)-i brak wkładów lub wypłat).

wykres pokazuje dość niezwykłe informacje.

wykres pokazuje dość niezwykłe informacje.

→ Skala wykresu

najpierw zauważysz skalę po lewej stronie. Nie jest to typowa skala liniowa z równymi odstępami między hashami. Zamiast tego jest to skala logarytmiczna, która pokazuje przyrosty zwiększające się o współczynnik 10.

jeśli stworzyłbyś ten sam wykres s& P 500 przy użyciu typowej skali liniowej, wytworzyłby on coś bardzo podobnego do wykresu przedstawiającego bogactwo Warrena Buffetta przez całe jego życie. I nawet jeśli nie uda Ci się zgromadzić $10,000 od pierwszego dnia, nie martw się.

kilka funduszy indeksowych na Robinhood lub nawet najlepsze alternatywy Robinhood pozwalają inwestować w małe przyrosty bez prowizji handlowych. Możesz dowiedzieć się, jak kupować akcje ułamkowe w aplikacjach do mikroinwestowania.

możesz nauczyć się budować bogactwo z niczego, po prostu trzymając się małych składek i zwiększając je w miarę upływu czasu. Chodzi o to, aby te tanie, zdywersyfikowane inwestycje na giełdzie przez długi okres czasu, gdy oszczędzasz na emeryturę.

trudność pojawia się, gdy dopiero po czterdziestce uczysz się budować bogactwo i stoisz za krzywą.

→ wyniki przeszłe ≠ wyniki przyszłe

po drugie, zaznaczę, że chociaż wyniki przeszłe niekoniecznie wskazują na przyszłe wyniki.

gdyby 22-latek hipotetycznie zainwestował $10,000 na początku 1938, ustawił swoje konto, aby reinwestować dywidendy (ignorując konsekwencje podatkowe, takie jak w Roth IRA lub 401(k)), ta osoba przeszłaby na emeryturę (typowa kariera 46-letnia od 22 do 68 lat w dzisiejszej gospodarce) z ponad 2 milionami dolarów w aktywach.

istnieje pewne tworzenie bogactwa, wykorzystujące zwroty jako swoją super moc i dowód na to, dlaczego tanie fundusze indeksów rynkowych są świetnymi pomysłami inwestycyjnymi dla młodych dorosłych.

jeszcze lepiej, wyobraź sobie, ile bogactwa ta osoba stworzyłaby, gdyby regularnie wpłacała na to konto (jeszcze lepiej, wybierając korzystne podatkowo inwestycje w tradycyjne lub Roth IRA lub 401 (k) konto emerytalne) lub zaczęła jeszcze wcześniej (po raz kolejny, spójrz na wykres Warrena zaczynający się w wieku 14 lat).

możesz nawet zarządzać zdrowymi zwrotami w Nieruchomościach, wysokodochodowej inwestycji, która zapewnia dwa rodzaje zwrotu: zwrot kapitału z aprecjacji cen i służąc jako składnik generujący dochód, aby zapewnić Ci pasywny dochód.

Nieruchomości służą jako wielkie zabezpieczenie przed inflacją, a także przed niestabilnością gospodarczą.

nie trzeba dodawać, że ta osoba, która utknęła z prostym funduszem indeksowym s&P 500, niewiele by zrobiła i została sowicie nagrodzona. Bogactwo tej osoby ogromnie by wzrosło, nie robiąc nic.

→ Not a Positive Return Every Year

kolejny wynik z wykresu pokazuje, że nie co roku był dodatni. W rzeczywistości w tym czasie zdarzały się kolejne lata, które z roku na rok przynosiły znacznie ujemne zyski.

jednak w wystarczającym czasie zyski na giełdzie zawsze były pozytywne-świetny znak dla budowania bogactwa. Spójrz na poniższy wykres, aby zademonstrować ten efekt.

zrozumienie tego wykresu może nie być łatwe na początku, ale studiując go, powinieneś zauważyć pewne wymowne wyniki. Po pierwsze, zobaczysz, że ramy czasowe zaczynają się od dziennego zwrotu dla S&P 500 i obejmują całą drogę do wydajności w horyzoncie czasowym 20.

zobaczysz również, że Zwroty są podzielone na zwroty dodatnie i ujemne. W badanym okresie 90-letnim średnio 54% dziennych zwrotów było dodatnich, a 46% ujemnych.

to pokazuje średnie dzienne nastawienie do plusa, ale co najważniejsze, widzisz, że to jeszcze bardziej wypacza na korzyść pozytywnych zwrotów w miarę wzrostu zainwestowanego czasu.

chociaż nie świadczy to o wielkości, jedynie o tym, że okres, który został zakończony przez dwa z najgorszych środowisk gospodarczych w historii Ameryki, s& P 500 nadal przyniósł pozytywne zyski.

dodatkowo, dane te pokazują, że jeśli ktoś zainwestował w absolutnym szczycie rynku, po 5 latach, 86% czasu, inwestor nadal doświadczyłby dodatniego zwrotu. Prawdopodobieństwo wzrasta tylko w miarę upływu czasu.

to powinno dać ludziom komfort wiedząc, że czas i dyscyplina naprawdę się opłacają i dlaczego zawsze należy oszczędzać pieniądze na kontach emerytalnych i innych kontach inwestycyjnych. Jeśli nadal inwestujesz, przez wystarczająco długi czas, twoje zyski nieuchronnie staną się dodatnie.

to, wraz z postępem w karierze, aby szybciej zarabiać pieniądze, podejmując boczne hustles, odkładając pieniądze na koncie oszczędnościowym na fundusz awaryjny, unikając zadłużenia karty kredytowej i pożyczek studenckich (lub spłacając je tak szybko, jak to możliwe), pozwoli Ci osiągnąć swoje cele finansowe.

wreszcie, jeśli chcesz zdywersyfikować swoje inwestycje i nie potrzebujesz płynności, rozważ również inwestycje alternatywne, które nie korelują z rynkiem akcji, ale przyniosły pozytywne zwroty w długim okresie czasu.

podobne: 19 aktywa generujące dochód

jak budować bogactwo w każdym wieku: Inwestuj w fundusze ETF, paraj się akcjami wzrostowymi

jeśli jesteś zainteresowany rozpoczęciem podróży inwestycyjnej i masz trochę pieniędzy na inwestycje, polecam skorzystanie z usługi takiej jak M1 Finance i dążenie do długoterminowego celu finansowego tworzenia bogactwa.

ta usługa zapewnia dostęp do tanich funduszy indeksowych, takich jak te z Vanguard, Fidelity i Charles Schwab. Wszystkie te rodziny funduszy zdołały obniżyć opłaty do znikomego poziomu, oferując tym samym więcej możliwości naśladowania wyników rynku.

darmowa aplikacja do handlu akcjami dla początkujących i ekspertów służy również jako najlepsza aplikacja do badań akcji i dobrze łączy się z innymi najlepszymi witrynami badawczymi dotyczącymi inwestycji, aby zidentyfikować długoterminowy zakup i posiada możliwości w zapasach wzrostu.

chociaż zdecydowanie popieram fundusze indeksowe dla posiadania większości Twoich aktywów, posiadanie części akcji wzrostu może dodać kilka dodatkowych punktów procentowych do Twojego zwrotu, znacznie zwiększając Twoje bogactwo w czasie.

sugerowałbym skorzystanie z usługi badawczej, takiej jak Motley Fool ’ s Rule Breakers, aby znaleźć akcje o wysokim potencjale wzrostu. Wykazali stałą przewagę w czasie i jest to usługa, z której korzystałem, aby znaleźć zapasy mega wzrostu.

osobiście, moja żona i ja korzystamy z tych usług dla różnych celów inwestycyjnych. Dzięki naszym kontom M1 Finance mamy przede wszystkim indywidualne konta emerytalne (IRAs), które inwestują w Vanguard ETF.

dla Motley Fool, kupiliśmy akcje wzrostu dzięki usłudze kompletacji zapasów, które z roku na rok osiągają lepsze wyniki i dodają nieco więcej do naszego portfela.

w przypadku obu celów M1 Finance nie pobiera opłat za transakcje ani za zarządzane aktywa.

masz możliwość wyboru „Portfolio Pie”, które wybierają fundusze / inwestycje, zajmują się administracją kontem (tj. równoważeniem), reinwestowaniem dywidend i automatyczną inwestycją w Twoim imieniu. Możesz również zarządzać własnym portfelem bez opłat.

niezależnie od tego, czy chcesz inwestować w fundusze indeksowe, inwestycje społecznie odpowiedzialne, czy inne portfele branżowe, M1 Finance poradzi sobie z Twoimi potrzebami oszczędzania na emeryturę na koncie emerytalnym.

to bardziej skalowane podejście do inwestowania w fundusze ETF lub poszczególne akcje za pomocą robo-doradcy, takiego jak M1 Finance, zabiera wiele zmartwień finansowych z procesu budowania bogactwa.

Robo-advisors wykorzystują badania naukowe, aby zoptymalizować posiadane fundusze ETF i automatycznie zrównoważyć swoje udziały w czasie, gdy wpłaty i wypłaty, a aktywa działają inaczej.

Zarejestruj się, aby dowiedzieć się więcej i otrzymać Darmowy Bonus rejestracyjny, aby zacząć.

M1 Finance | Smart Money Mgmt

M1 Finance | Smart Money Mgmt

- inteligentne zarządzanie pieniędzmi w M1 Finance daje Ci wybór i kontrolę nad tym, w jaki sposób chcesz automatycznie inwestować, pożyczać i wydawać pieniądze—dzięki dostępnemu sprawdzaniu wysokiej rentowności i niskim oprocentowaniu pożyczek.

- specjalne promocje: Otwórz konto i dokonaj wpłaty w wysokości 1000 USD w ciągu 14 dni, aby otrzymać bonus w wysokości 30 USD i otrzymać 1 rok za darmo M1 Plus (wartość 125 USD).

jak budować bogactwo przechodząc od zera do bohatera

uzbrojony w te informacje, mam nadzieję, że zobaczysz, że inwestowanie nie musi być tak przerażające, jak niektórzy mogą myśleć. Utrzymywane wystarczająco długo inwestycje w rynkowe fundusze ETF przynoszą nie tylko pozytywne zwroty, ale historia wykazała, że są one znaczne.

rozpoczęcie od początkowej inwestycji w s&P 500 ETF (lub inny preferowany fundusz inwestycyjny, taki jak vtsax lub VFIAX) to świetny pierwszy krok do przejścia od zera do bohatera, jeśli chodzi o naukę budowania bogactwa z niczego.

o autorze i blogu

w 2018 roku kończyłem stint w relacjach inwestorskich i znalazłem się na nowo wyposażony w CPA, dodano wgląd w zachowanie inwestorów na rynkach i mnóstwo wolnego czasu. Moja praca rutynowo wymagała wydłużonych godzin pracy, złożonych zadań i napiętych terminów. Chcąc utrzymać swój impet, chciałem uganiać się za czymś ambitnym.

zdecydowałem się założyć ten blog o niezależności finansowej jako mój kolejny krok, uznając zarówno wyzwanie, jak i szansę. Uruchomiłem witrynę z zachętą od mojej żony jako środek do układania naszej podróży niezależności finansowej, aby osiągnąć tysiącletnią emeryturę i połączyć się i pomóc innym, którzy mają ten sam cel.

Zrzeczenie się odpowiedzialności

nie zostałem zrekompensowany przez żadną z firm wymienionych w tym poście w momencie pisania tego tekstu. Wszelkie moje zalecenia są moje. Jeśli zdecydujesz się na działanie na nich, zapoznaj się z zastrzeżeniem NA MOJEJ STRONIE o młodych i zainwestowanych.