Möchten Sie lernen, wie man Wohlstand aufbaut? Natürlich tust du das. Jeder liebt die Idee, reich zu sein, genauso wie ein märchenhaftes Ende.

Die beiden Charaktere, die dazu bestimmt sind, zusammen zu enden, gehen Hand in Hand in den Sonnenuntergang, nachdem sie einen Bösewicht besiegt oder eine erschütternde Schwierigkeit überwunden haben. Es ist eine bewegende Geschichte von Ausdauer, Anstrengung und Geduld.

Um dieses Ende zu erreichen, hat der Held normalerweise eine einzigartige Eigenschaft, besitzt einen Vorteil, den andere einfach nicht haben, oder sieht sich Umständen gegenüber, die die Gelegenheit bieten, den Tag zu nutzen. Aber was wäre, wenn jemand, der keinen dieser Vorteile hat, auch darüber hinausgehen könnte?

Oder noch besser, was wäre, wenn diese Person einen Weg finden würde, diesen Weg zu gehen, während sie den Stress des stereotypen Helden ignoriert?

Lassen Sie uns untersuchen, wie ein gewöhnlicher Mensch der Held seiner eigenen finanziellen Zukunft sein kann, indem er durch die unglaubliche Compoundierungsmaschine, die als Aktienmarkt bekannt ist, Wohlstand aufbaut.

Compounding Returns – Your Secret Super Power to Building Wealth

Wenn man den Erfolg eines traditionellen Helden an der Börse untersucht, könnte man annehmen, dass er oder sie eine Kombination aus überlegener Intelligenz, Zugang zu nicht öffentlichen einflussreichen Informationen oder einem unglaublichen Sinn für Timing hat.

Diese Helden existieren, aber machen Sie keinen Fehler, dass ein gewöhnlicher Investor keine davon in großem Umfang besitzen muss, um erfolgreich zu sein, wenn er lernt, wie man anfängt, Geld zu investieren und seinen eigenen finanziellen Erfolg zu realisieren.

Die zuverlässigste Methode, um Wohlstand zu schaffen, besteht darin, den letzten echten Vorteil beim Investieren zu nutzen: die Zeit, die für hochwertige Investitionen aufgewendet wird. Albert Einstein wird weithin zugeschrieben, dass er behauptet, das Zinseszins sei die mächtigste Kraft im Universum.

Um den Beweis zu sehen, suchen Sie nicht weiter als Warren Buffett, der weithin als der beste Investor in der modernen Geschichte anerkannt ist.

Quelle: dadaviz.com

Er setzt Jahr für Jahr auf Compoundierung, um Wohlstand aufzubauen. Im Idealfall ist sein Anlagehorizont für immer. Das braucht Überzeugung, um so lange bei einer Investition zu bleiben.

Während er mit seiner Aktienauswahl nicht immer genau ist, verbindet er die Kraft der Compoundierung mit drei wichtigen Investitionskriterien:

- Ein außergewöhnliches Unternehmen zu finden, das im Laufe der Zeit mithalten kann;

- Nur einen fairen (oder ermäßigten) Preis für die Investition zu zahlen; und

- Nur Qualitätsmanager einzusetzen, die nachhaltige, branchenführende Renditen erzielen.

Buffett erklärt kurz und bündig über das Investieren: „Alles, was man investieren muss, ist, zu guten Zeiten gute Aktien auszuwählen und bei ihnen zu bleiben, solange sie gute Unternehmen bleiben.“ Sicher, es klingt einfach, aber wenn es so einfach ist, warum macht es dann nicht jeder?

Viele versuchen, Buffett mit seinem Value-Investing-Ansatz nachzubilden und investieren nur in dauerhafte Unternehmen, die von kompetenten Managern geführt werden. Normalerweise, wo Leute schief gehen, ist das zweite Kriterium, oder nicht die Geduld für eine Investition im Laufe der Zeit durchzuführen.

In einer Investition zu bleiben, erfordert echte Überzeugung, besonders wenn es hart auf hart kommt.

Wenn unser aufstrebender Held jedoch Aktien in einem Unternehmen hielt, das alle drei Investitionsanforderungen von Buffett erfüllt, und er oder sie das Geld nicht brauchte, warum sollte es dann einen Verkauf geben?

In Wahrheit ist es eine viel klügere Entscheidung, die Investition zu halten, wenn das Geld nicht benötigt wird und die drei Anforderungen immer noch erfüllt sind. Dies ist ein harter, aber wichtiger Schritt, um zu lernen, wie Sie Ihr Vermögen aufbauen können.

Aber warum wählen Sie eine Aktie, wenn Sie für den Ruhestand sparen?

Das ist alles schön und gut, aber was ist, wenn sich eine Person unsicher fühlt, die Unternehmen auszuwählen, die diese Kriterien erfüllen könnten? Wenn es darum geht, Vermögen diversifiziert aufzubauen, hat Buffett auch darauf eine Antwort: in Indexfonds investieren.

Er schlägt vor, einen kostengünstigen S& P 500 Exchange Traded Fund (ETF) (oder etwas Ähnliches wie VTI, den Vanguard Total Market Index Fund) zu kaufen und die Dividenden im Laufe der Zeit zu reinvestieren.

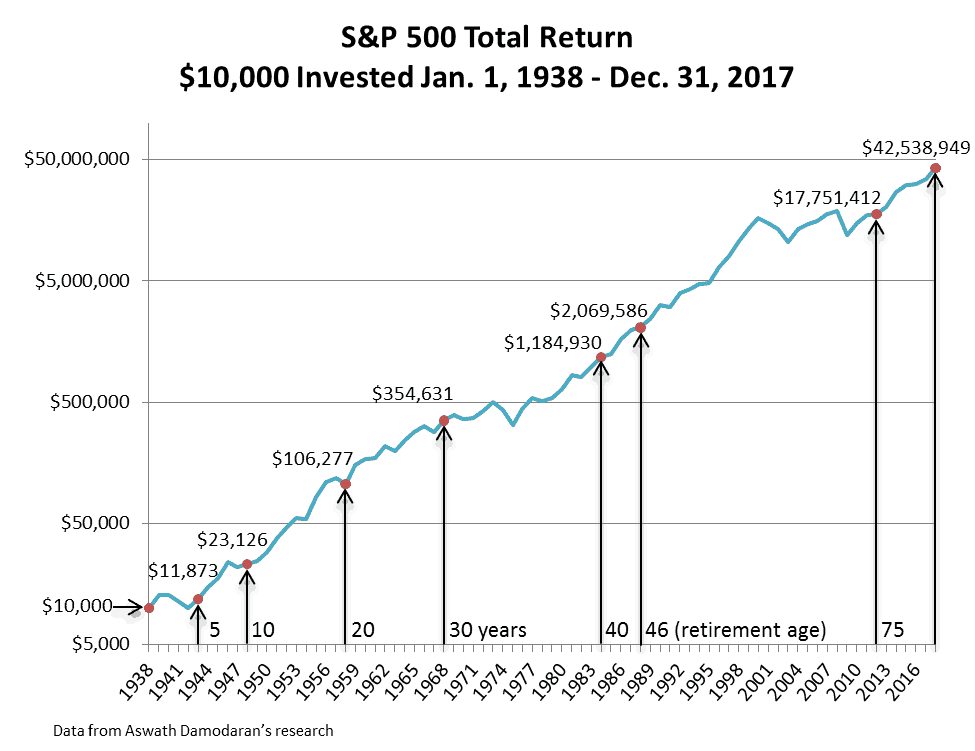

In diesem Szenario gilt weiterhin die Zinseszins-Supermacht. Zur Veranschaulichung hat der S & P 500 von 1938 bis 2017 eine durchschnittliche jährliche Gesamtrendite von etwas mehr als 11% pro Jahr erzielt.

Stellen Sie sich vor, Sie lernen gerade, wie Sie in Ihren 20ern Wohlstand aufbauen können, und diese Superkraft könnte Sie weit bringen, um Ihr Ziel der finanziellen Unabhängigkeit zu erreichen. Es kann auch einen großen Weg zum Aufbau von Generationsreichtum gehen, den Sie auf Ihre Erben übertragen können.

Um zu sehen, wie dies mit einer Anfangsinvestition von $ 10.000 zu Beginn des Jahres 1938 aussieht, siehe die folgende Grafik (Grafik geht von einer Reinvestition von Dividenden aus, keine Auswirkungen von Steuern — angenommen, dies ist steuerfreies Geld, das in einer Roth IRA oder 401 (k) wächst – und keine Beiträge oder Abhebungen).

Die Grafik zeigt einige ziemlich bemerkenswerte Informationen.

Die Grafik zeigt einige ziemlich bemerkenswerte Informationen.

→ Diagrammskala

Zuerst werden Sie die Skala auf der linken Seite bemerken. Es ist keine typische lineare Skala mit gleichem Abstand zwischen Hashes. Stattdessen handelt es sich um eine logarithmische Skala, die Inkremente zeigt, die um den Faktor 10 zunehmen.

Wenn Sie dasselbe S& P 500-Diagramm mit einer typischen linearen Skala erstellen würden, würde es etwas sehr Ähnliches wie das Diagramm erzeugen, das Warren Buffetts Reichtum zu Lebzeiten anzeigt. Und selbst wenn Sie es vom ersten Tag an nicht schaffen, 10.000 US-Dollar zu sammeln, machen Sie sich keine Sorgen.

Mehrere Indexfonds auf Robinhood oder sogar die besten Robinhood-Alternativen ermöglichen es Ihnen, in kleinen Schritten ohne Handelsprovisionen zu investieren. Sie können lernen, wie Sie Bruchteile von Aktien in Mikroinvestitions-Apps kaufen.

Sie können lernen, wie Sie aus dem Nichts Wohlstand aufbauen können, indem Sie einfach bei kleinen Beiträgen bleiben und diese im Laufe der Zeit erhöhen. Es geht darum, diese kostengünstigen, diversifizierten Anlagen für lange Zeiträume an der Börse zu halten, wenn Sie für den Ruhestand sparen.

Die Schwierigkeit kommt, wenn du erst in deinen 40ern lernst, wie man Wohlstand aufbaut und du hinter der Kurve bist.

→ Wertentwicklung in der Vergangenheit ≠ Zukünftige Ergebnisse

Zweitens möchte ich darauf hinweisen, dass die Wertentwicklung in der Vergangenheit nicht unbedingt auf zukünftige Ergebnisse hinweist.

Wenn ein 22-Jähriger zu Beginn von 1938 hypothetisch $ 10,000 investiert hätte, um sein Konto so einzurichten, dass Dividenden reinvestiert werden (ohne steuerliche Konsequenzen wie in einer Roth IRA oder 401 (k)), hätte diese Person in den Ruhestand getreten (typische 46-jährige Karriere im Alter von 22 bis 68 in der heutigen Wirtschaft) mit über $ 2 Millionen an Vermögenswerten.

Es gibt einige Vermögensbildung mit Compoundierung Renditen als Ihre Supermacht und Beweise dafür, warum Low-Cost-Marktindexfonds sind große Anlageideen für junge Erwachsene.

Noch besser, stellen Sie sich vor, wie viel Reichtum diese Person geschaffen hätte, wenn sie regelmäßige Beiträge zu diesem Konto geleistet hätte (noch besser durch die Auswahl steuerbegünstigter Anlagen in ein traditionelles oder Roth IRA- oder 401 (k) -Rentenkonto) oder noch früher begonnen hätte (noch einmal, schauen Sie sich Warrens Diagramm ab dem Alter von 14 Jahren an).

Sie können sogar einige gesunde Renditen in Immobilien verwalten, eine hochverzinsliche Investition, die zwei Arten von Renditen bietet: eine Kapitalrendite aus Preissteigerungen und eine einkommensgenerierende Anlage, die Ihnen passives Einkommen bietet.

Immobilien dienen als große Absicherung gegen Inflation und auch gegen wirtschaftliche Instabilität.

Unnötig zu erwähnen, dass diese Person, die nur bei einem einfachen S& P 500 Indexfonds geblieben wäre, sehr wenig getan und reichlich belohnt worden wäre. Der Reichtum dieser Person wäre enorm gewachsen, wenn sie nichts getan hätte.

→ Nicht jedes Jahr eine positive Rendite

Eine weitere Erkenntnis aus dem Diagramm ist, dass nicht jedes Jahr positiv war. Tatsächlich gab es in dieser Zeit aufeinanderfolgende Jahre, in denen von Jahr zu Jahr signifikant negative Renditen erzielt wurden.

Über einen ausreichenden Zeitraum waren die Aktienmarktrenditen jedoch immer positiv – ein großartiges Zeichen für Ihren Vermögensaufbau. Schauen Sie sich die folgende Tabelle an, um diesen Effekt zu demonstrieren.

Das Verständnis dieses Diagramms mag zunächst nicht einfach sein, aber wenn Sie es studieren, sollten Sie einige aussagekräftige Ergebnisse feststellen. Zunächst sehen Sie, dass der Zeitrahmen mit einer täglichen Rendite für den S & P 500 beginnt und sich über einen Zeitraum von 20 Jahren bis zur Performance erstreckt.

Sie werden auch sehen, dass die Renditen in positive und negative Renditen aufgeteilt werden. Über den untersuchten Zeitraum von 90 Jahren waren durchschnittlich 54% der täglichen Renditen positiv, während 46% negativ waren.

Dies zeigt eine durchschnittliche tägliche Tendenz nach oben, aber vor allem sehen Sie, dass sich dies mit zunehmender investierter Zeit noch mehr zugunsten positiver Renditen verschiebt.

Dies gibt zwar keinen Hinweis auf die Größenordnung, sondern lediglich darauf, dass eine Periode, die von zwei der schlimmsten wirtschaftlichen Umgebungen in der amerikanischen Geschichte beendet wurde, der S & P 500 immer noch positive Renditen verzeichnete.

Darüber hinaus zeigen diese Daten, dass der Anleger nach 5 Jahren, 86% der Zeit, immer noch eine positive Rendite erzielt hätte, wenn jemand auf dem absoluten Höhepunkt des Marktes investiert hätte. Die Wahrscheinlichkeit steigt nur, wenn mehr Zeit vergeht.

Dies sollte den Menschen Trost geben zu wissen, dass sich Zeit und Disziplin wirklich auszahlen und warum Sie immer Geld auf Rentenkonten und anderen Anlagekonten sparen sollten. Wenn Sie im Laufe der Zeit weiter investieren, werden Ihre Renditen unweigerlich positiv ausfallen.

Dies, zusammen mit dem Fortschritt in Ihrer Karriere, um schneller Geld zu verdienen, Nebenjobs aufzunehmen, Geld auf einem Sparkonto für einen Notfallfonds beiseite zu legen, Kreditkartenschulden und Studentendarlehen zu vermeiden (oder sie so schnell wie möglich abzuzahlen), ermöglicht es Ihnen, Ihre finanziellen Ziele zu erreichen.

Wenn Sie Ihre Anlagen weiter diversifizieren möchten und keinen Liquiditätsbedarf haben, sollten Sie auch alternative Anlagen in Betracht ziehen, die nicht mit dem Aktienmarkt korrelieren, aber über lange Zeiträume positive Renditen erzielt haben.

Verwandt: 19 Einkommensschaffende Vermögenswerte

Wie man in jedem Alter Wohlstand aufbaut: In ETFs investieren, in Wachstumsaktien investieren

Wenn Sie daran interessiert sind, Ihre Investitionsreise zu beginnen und etwas Geld für Investitionen zur Verfügung zu haben, würde ich empfehlen, einen Service wie M1 Finance zu nutzen und ein langfristiges finanzielles Ziel der Vermögensbildung zu verfolgen.

Dieser Service bietet Zugang zu kostengünstigen Indexfonds wie denen von Vanguard, Fidelity und Charles Schwab. Alle diese Fondsfamilien haben es geschafft, die Gebühren auf ein vernachlässigbares Niveau zu senken und damit mehr Möglichkeiten zu bieten, die Performance des Marktes nachzuahmen.

Die kostenlose Aktienhandel-App für Anfänger und Experten dient auch als Top-Aktienforschungs-App und passt gut zu anderen besten Investment-Research-Websites, um langfristige Kauf- und Verkaufschancen in Wachstumsaktien zu identifizieren.

Während ich Indexfonds nachdrücklich unterstütze, um den Großteil Ihres Vermögens zu halten, kann das Halten eines Teils von Wachstumsaktien Ihre Rendite um einige zusätzliche Prozentpunkte erhöhen und Ihr Vermögen im Laufe der Zeit erheblich steigern.

Ich würde vorschlagen, einen Research-Service wie Motley Fool’s Rule Breakers zu verwenden, um Aktien mit hohem Wachstumspotenzial zu finden. Sie haben im Laufe der Zeit eine konsistente Outperformance gezeigt und sind ein Service, den ich selbst genutzt habe, um Mega-Wachstumsaktien zu finden.

Persönlich nutzen meine Frau und ich diese Dienste für verschiedene Anlageziele. Mit unseren M1 Finance-Konten verfügen wir in erster Linie über individuelle Rentenkonten (IRAs), die in Vanguard-ETFs investieren.

Für Motley Fool haben wir mit dem Stock Picking-Service Wachstumsaktien gekauft, die weiterhin eine Outperformance aufweisen und unser Portfolio jedes Jahr um etwas mehr erweitern.

Für beide Ziele erhebt M1 Finance keine Gebühren für Geschäfte oder verwaltete Vermögenswerte.

Sie haben die Möglichkeit, „Portfolio-Manager“ auszuwählen, die Fonds / Anlagen auswählen, die Kontoverwaltung (d. H. Rebalancing), die Dividenden-Reinvestition und die automatisierte Anlage in Ihrem Namen durchführen. Sie können auch Ihr eigenes Portfolio kostenlos kuratieren.

Egal, ob Sie in Indexfonds, sozial verantwortliche Anlagen oder andere Branchenportfolios investieren möchten, M1 Finance kann Ihre Bedürfnisse erfüllen, um auf einem Rentenkonto für den Ruhestand zu sparen.

Dieser stärker skalierte Ansatz, mit einem Robo-Advisor wie M1 Finance in ETFs oder einzelne Aktien zu investieren, nimmt dem Prozess des Vermögensaufbaus viel finanzielle Sorgen.

Robo-Advisor verwenden wissenschaftliche Forschung, um zu optimieren, welche ETFs Sie halten, und Ihre Bestände im Laufe der Zeit automatisch neu auszubalancieren, wenn Sie Beiträge und Abhebungen vornehmen und Vermögenswerte eine unterschiedliche Leistung erbringen.

Melden Sie sich an, um mehr zu erfahren und mit einem kostenlosen Anmeldebonus belohnt zu werden.

M1 Finance | Smart Money Mgmt

M1 Finance | Smart Money Mgmt

- Mit dem Smart Money Management von M1 Finance haben Sie die Wahl und Kontrolle darüber, wie Sie automatisch investieren, Kredite aufnehmen und Ihr Geld ausgeben möchten — mit verfügbaren High-Yield-Optionen und niedrigen Kreditzinsen.

- Sonderaktionen: Eröffnen Sie ein Konto und tätigen Sie innerhalb von 14 Tagen eine Einzahlung von 1.000 USD, um einen Bonus von 30 USD zu erhalten und 1 Jahr kostenlos von M1 Plus (Wert von 125 USD) zu erhalten.

Wie man Wohlstand aufbaut, indem man von Null auf Held geht

Bewaffnet mit diesen Informationen werden Sie hoffentlich sehen, dass Investieren nicht so beängstigend sein muss, wie manche vielleicht denken. Lange genug gehalten, erzeugen Investitionen in Markt-ETFs nicht nur positive Renditen, sondern die Geschichte hat gezeigt, dass sie beträchtlich sind.

Mit einer Erstinvestition in einen S& P 500 ETF (oder einen anderen bevorzugten Marktindex-Investmentfonds wie VTSAX oder VFIAX) zu beginnen, ist ein großartiger erster Schritt, um von Null auf Held zu gehen, wenn es darum geht, zu lernen, wie man Wohlstand aus dem Nichts aufbaut.

Über den Autor und Blog

Im Jahr 2018 beendete ich eine Zeit in Investor Relations und fand mich neu ausgestattet mit einem CPA, zusätzlichen Einblicken in das Verhalten von Investoren in Märkten und einer Menge Freizeit. Mein Job erforderte routinemäßig längere Arbeitszeiten, komplexe Aufgaben, und enge Fristen. Um meinen Schwung zu halten, wollte ich etwas Ehrgeiziges verfolgen.

Ich entschied mich, diesen Blog über finanzielle Unabhängigkeit als meinen nächsten Schritt zu starten und erkannte sowohl die Herausforderung als auch die Gelegenheit. Ich habe die Website mit der Ermutigung meiner Frau gestartet, um unsere Reise in die finanzielle Unabhängigkeit zu planen, um einen tausendjährigen Ruhestand zu erreichen und sich mit anderen zu verbinden und ihnen zu helfen, die dasselbe Ziel teilen.

Haftungsausschluss

Ich wurde zum Zeitpunkt dieses Schreibens von keinem der in diesem Beitrag aufgeführten Unternehmen entschädigt. Alle von mir gemachten Empfehlungen sind meine eigenen. Sollten Sie sich dafür entscheiden, auf sie zu reagieren, lesen Sie bitte den Haftungsausschluss auf meiner Seite Über Young und die Investierten.