Ich habe ein gerahmtes Coco Chanel-Zitat auf meinem Schreibtisch. Es heißt: „Die besten Dinge im Leben sind frei. Die zweitbesten sind sehr, sehr teuer.“ Die Führung eines kleinen Unternehmens fällt direkt in die letztere Kategorie, die meisten von uns können zustimmen.

Bargeld ist das Lebenselixier jedes kleinen Unternehmens, daher ist es wichtig, die Cash-Position Ihres Unternehmens zu überwachen und vorherzusagen, wie sich diese in naher Zukunft ändern wird.

Überblick: Was ist ein Kassenbudget?

Ein Kassenbudget, auch kombiniertes Kassenbudget genannt, ist ein Finanzplanungstool, das vorhersagt, wann Bargeld in Ihr Unternehmen kommt und es verlässt, normalerweise monatlich oder vierteljährlich.

Das Budget hebt Bereiche hervor, in denen Ihr Unternehmen möglicherweise nicht über genügend Geld verfügt, um wichtige Zahlungen abzudecken, z. B. Löhne der Mitarbeiter, Schuldenzahlungen und Notfälle. Es kann auch Zeiten identifizieren, in denen Sie möglicherweise zu viel Geld haben, ein gutes Problem zu haben.

Alle Kassenbudgets folgen der gleichen Formel:

Eröffnung des Kassenbestands + Mittelzufluss – Mittelabfluss = Schließung des Kassenbestands

Die Verfolgung der Barmittelposition Ihres Unternehmens in naher Zukunft kann verhindern, dass Ihrem Unternehmen vorübergehend das Bargeld ausgeht. Zum Beispiel kann ein Cash-Budget ein potenzielles Cash-Defizit Monate entfernt markieren, dass Sie jetzt beheben können, indem Sie eine Kreditlinie sichern. Sie können nicht über Nacht für ein Darlehen genehmigt werden, so dass Sie Ihr Unternehmen Langlebigkeit kaufen können.

Kassenbudgets spiegeln die Einziehungen und Zahlungen wider, die auf dem Masterbudget Ihres Unternehmens basieren, einer hohen Erwartung zukünftiger Einnahmen und Ausgaben.

Beispiel für ein Kassenbudget

Ein Kassenbudget ist eine Gewinn- und Verlustrechnung, ein Kontoauszug und eine Kapitalflussrechnung in einem.

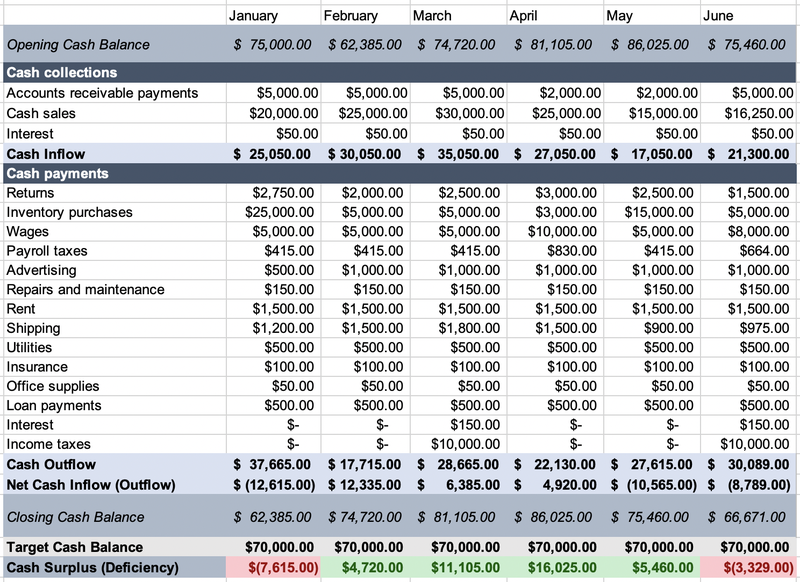

Werfen Sie einen Blick auf das sechsmonatige Cash-Budget-Beispiel unten. Es beginnt mit der Angabe des projizierten Eröffnungsguthabens, das dem Schlussguthaben des Vormonats entspricht.

Dazwischen gibt es Platz für jede Art von Bareinzug, z. B. Barverkäufe und Kundenzahlungen bei Kreditverkäufen sowie Barzahlungen für Ausgaben und Kreditzahlungen. Ich habe einen flexiblen Budgetansatz gewählt und die Versandkosten als Prozentsatz des Barumsatzes des Unternehmens für den Monat geschätzt.

Das Liquiditätsbudget endet mit einem Liquiditätsmangel oder -überschuss, der auf dem Ziel-Liquiditätssaldo des Unternehmens basiert, dem Mindestbetrag, den das Unternehmen am Monatsende bereit ist zu haben.

Kassenbudgets sehen aus wie zukunftsgerichtete Gewinn- und Verlustrechnungen, Kapitalflussrechnungen und Kontoauszüge, die zu einem verschmelzen.

Das Unternehmen prognostiziert im Februar, März und April Mittelzuflüsse, die mehr einbringen als ausgeben. Bargeld rollt in, und die Kosten sind relativ niedrig. Das Leben ist gut.

Sie planen jedoch Netto-Mittelabflüsse im Januar, Mai und Juni, wo das Unternehmen erwartet, mehr auszugeben, als es aufnimmt. Im Mai sollte dies kein Problem sein, da der Barguthaben über den angestrebten 70.000 US-Dollar endet. Das Unternehmen muss jedoch überlegen, wie es mit Tausenden weniger auskommt, als es für Notfälle im Januar und Juni behalten möchte.

So erstellen Sie ein Kassenbudget für Ihr Unternehmen

Die Erstellung eines Kassenbudgets erfordert einen Blick in die Zukunft. Sie benötigen Ihre Buchhaltungssoftware, den neuesten Kontoauszug und eine Kristallkugel, um alle sechs Schritte zu durchlaufen.

Erstellen einer Kassenbudgetvorlage

Der beste Ort, um ein Kassenbudget zu erstellen, ist Microsoft Excel. Excel ist ein leistungsstarkes Tool für die Buchhaltung kleiner Unternehmen und bietet Ihnen die Möglichkeit, Ihr Cash-Budget anzupassen. Kopieren Sie das Format oben; Ich werde geehrt.

Einige Buchhaltungssoftware-Pakete verfügen über Budgetierungsfunktionen, sodass Sie diesen Weg gehen können, wenn er Ihnen zur Verfügung steht.

Bestimmen Sie den Zeitrahmen

Überlegen Sie, wie weit Sie den Cashflow Ihres Unternehmens projizieren möchten. Der Zeithorizont eines Cash-Budgets sollte ein Jahr nicht überschreiten; Es ist unwahrscheinlich, dass Sie in der Lage sein werden, eine realistische Prognose so weit in die Zukunft zu machen.

Überlegen Sie in diesem Planungsschritt, ob Sie Ihre Zahlungseingänge und -ausgaben monatlich oder vierteljährlich schätzen möchten. Sie sollten ein vierteljährliches Cash-Budget nur dann erstellen, wenn Ihr Unternehmen genügend Bargeld gehortet hat, um die Ausgaben für das gesamte Quartal zu decken.

Sie könnten noch spezifischer werden als monatlich, aber das wäre mehr Arbeit, als es wert ist. Unternehmen haben oft die Möglichkeit, Barzahlungen innerhalb von 30 Tagen zu verzögern, um vorübergehende Bargeldausfälle zu vermeiden.

Identifizieren Sie einen Ziel-Cash-Saldo

Genau wie Einzelpersonen sollten Unternehmen einen Notfall-Cash-Fonds haben, wenn die Zeiten hart werden. Sichern Sie die Ausgaben für mindestens drei Monate in bar ab und versprechen Sie sich, sie nicht auszugeben, es sei denn, Sie befinden sich in schlimmen Umständen.

Solopreneure ohne Mitarbeiter können ihre persönlichen Notfalleinsparungen doppelt nutzen.

Geben Sie den aktuellen Kassenstand Ihres Unternehmens ein

Der aktuelle Kassenstand Ihres Unternehmens ist möglicherweise die einzige bestimmte Zahl im gesamten Budget. Geben Sie den aktuellen Kassenstand Ihres Unternehmens an, einschließlich Ersparnisse und Kleingeld.

Einzelunternehmer ohne separates Geschäftsbankkonto haben möglicherweise kein Startguthaben an sich. Geben Sie den Betrag ein, den Sie zur Finanzierung zukünftiger Geschäftsausgaben reserviert haben.

Bereiten Sie die Kapitalflussrechnung Ihres Unternehmens vor und analysieren Sie sie

Um die Zukunft vorherzusagen, schauen Sie sich die Cashflows Ihres Unternehmens an. Öffnen Sie eine monatliche Kapitalflussrechnung in Ihrer Buchhaltungssoftware und prüfen Sie, wie Ihr Unternehmen Geld ausgibt und sammelt.

Die Kapitalflussrechnung sollte auch die Grundlage für alle Kategorien des Kassenbudgets sein. Wie im obigen Beispiel dargestellt, stellt jede Inkasso- oder Zahlungsposition eine Zeile in der Kapitalflussrechnung dar.

Projizieren Sie den Cashflow Ihres Unternehmens

Hier ist der schwierigste Teil. Prognostizieren Sie den Cashflow Ihres Unternehmens, indem Sie die geschätzten Bareinzüge und Zahlungen des Unternehmens eingeben. Folgen Sie unserem Leitfaden für Finanzprognosen.

Beginnen Sie mit der Schätzung der geschätzten Zahlungseingänge Ihres Unternehmens, auch Geldzuflüsse genannt. Inkasso von Forderungen, Barverkäufen und Ertragszinsen sind die häufigsten Mittelzuflüsse.

Schätzen Sie als nächstes Barzahlungen oder Mittelabflüsse. Berücksichtigen Sie Betriebskosten wie Miete und Nebenkosten, Bestandskäufe sowie drohende Schulden- und Steuerzahlungen. Die Hersteller berücksichtigen auch die erwarteten Rohstoffeinkäufe, die in ihren Produktionsbudgets festgelegt sind.

Sie sollten jetzt ein vollwertiges Cash-Budget haben. Lassen Sie es sich von einem Kollegen ansehen, um sicherzustellen, dass Sie keine Kredit- oder Steuerzahlungen verpasst haben.

3 Best Practices bei der Erstellung eines Kassenbudgets

Berücksichtigen Sie diese Tipps, wenn Sie die zukünftige Kassenlage Ihres Unternehmens vorhersagen.

Nutzen Sie die Technologie

Künstliche Intelligenz (KI) ist noch nicht da, um den Job Ihres Buchhalters zu übernehmen. AI Accounting kann Ihnen jedoch bei der Entwicklung Ihres Cash-Budgets helfen.

Buchhaltungssoftware wie Intuit QuickBooks Online und Xero erstellt automatisch kurzfristige Cashflow-Projektionen basierend auf den jüngsten Ausgabenmustern Ihres Unternehmens. Bank of America Geschäftskonten tun das gleiche.

Während Sie vielleicht mehr über bevorstehende Schulden- und Steuerzahlungen wissen als Ihre Software, werfen Sie einen Blick darauf, was sie auf dem Hecht erwarten.

Vergleichen Sie den budgetierten mit dem tatsächlichen Cashflow

Verbessern Sie die Genauigkeit zukünftiger Cashbudgets, indem Sie Ihren tatsächlichen und budgetierten Cashflow überlagern und die Abweichungen analysieren.

Wenn Sie budgetierte und tatsächliche Zahlen vergleichen, werden möglicherweise Inkasso- und Zahlungsmuster angezeigt, die Sie ursprünglich nicht erkannt hatten. Ihre zukünftigen Cash-Budgets werden dafür besser sein.

Haben Sie einen Plan für Cash-Überschüsse und Mängel

Entwickeln Sie einen Plan, um Bargeld zu sichern, um Ihr Unternehmen während Cash-Dürren über Wasser zu halten.

Viele kleine Unternehmen etablieren revolvierende Kreditlinien, eine Art von Darlehen, um potenzielle Cashflow-Probleme zu glätten. Wenn Ihr Unternehmen Bargeld benötigt, kann es an seiner Kreditlinie ziehen. Wenn die Schulden zurückgezahlt werden, sind Sie sofort berechtigt, mehr Geld zu nehmen, bis zu Ihrem Kreditlimit.

Ebenso bedeutet zu viel Bargeld auf der Bank, dass Sie möglicherweise eine Gelegenheit verpassen, in das Wachstum Ihres Unternehmens zu investieren. Erstellen Sie eine Wachstumsstrategie, die Sie in wohlhabenden Zeiten umsetzen können.

Budgets sind nicht konkret geschrieben

Kassenbudgets sind ein wesentlicher Bestandteil der Finanzplanung eines kleinen Unternehmens. Während Ausgaben gelegentlich aus dem Nichts kommen und drohen, Ihr Geschäft zu tanken, kann ein Cash-Budget Ihnen helfen, um Ecken mit genügend Zeit zu sehen, um zu reagieren.